近期,新能源汽车产业链又出现了降价潮上游碳酸锂原料持续走低、终端车企密集降价。产业链集中降价,根本原因似乎指向供需矛盾,即消费需求走弱、库存上升。

在此情形下,市场看空情绪高涨,多家机构预计上游碳酸锂报价还有进一步下降空间。而即将到来的汽车金九银十销售旺季,也蒙上了一层悲观预期。

碳酸锂期货再创新低

近期,碳酸锂期货走势疲弱,走出一波连跌行情,主力合约一路跌破20万元整数关口。

20万元一直被认为是碳酸锂期货的重要关口,在跌破这一整数关口后,市场悲观情绪加剧,8月29日,碳酸锂主力合约进一步下探,盘中刷新上市以来新低,最低报18.07万元/吨。目前,该主力合约报价在18.6万元/吨上下,较上市初期已经跌去了22%。

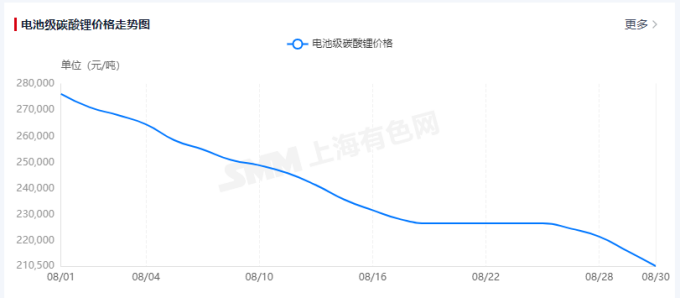

现货方面,电池级碳酸锂报价同样走低。今年以来,碳酸锂现货价格快速走低,电池级均价一度跌至18万元/吨左右,随后缓慢涨至30万元/吨附近,但在7月份以后,现货价格逐渐下跌至21万元/吨。

目前,据上海有色网数据,电池级碳酸锂8月31日报价在20.2~21.4万元区间,均价为20.8万元/吨,较前一日下跌2500元,8月以来跌幅超过了20%。

从目前来看,整体新能源汽车产业链并无显著利空消息,碳酸锂价格下跌的主因还是来自于对供给过剩,需求不足担忧的加剧。

此前一段时间,市场企稳之后,采购热情有比较明显的回暖,但情绪持续时间非常短。近期锂盐拍卖价格一般、现货横盘数日后再度下跌等多个事件表明,当前市场依旧疲软,这些因素使得供给宽松、边际成本下移,旺季迟迟不兑现给市场带来的悲观情绪和抛压再度主导了市场。

全年来看,随着供应的释放,碳酸锂远期过剩压力比较大。中信期货研究员杨飞认为,2023年四季度碳酸锂现货价格将收敛至较低水平,而LC2401合约又面临供应释放和消费淡季的双重影响,向下仍有空间。

车企尚未因此获利

众所周知,动力电池占整车的成本接近40%,高企的锂价如今持续下跌,新能源汽车的制造成本也大幅下滑。据广州日报消息,孚能科技董事长王瑀此前指出,2022年碳酸锂价格从每吨5万元上涨到50万元,仅仅这个变化,就导致动力电池每瓦时的售价增加了0.2元。

据此测算,一台配备容量为60kWh锂电池组的纯电动汽车,大约需要30kg碳酸锂。若按去年高位计算,仅碳酸锂材料成本就需要约1.8万元,而按8月30日最新均价计算,成本只需要约6300元。前后比较,单车成本可节省近1.2万元。

如此大幅的降本,本该是新能源车企的利好,但可惜碳酸锂价格下滑并非是因,而是下游需求不足传导至上游的果。因此,在成本下降后,为了打开市场需求,车企不得不掀起新一轮价格战。

据不完全统计,8月已有极氪、蔚来、零跑、哪吒等11家车企宣布对旗下部分车型降价,降价幅度在1万元/辆至6万元/辆不等。新一轮新能源汽车的降价潮再次席卷汽车行业。

价格战对汽车产业的影响是双面的。一方面,可以刺激汽车销售,缓解行业库存压力;但另一方面,也在挤压企业的利润空间。

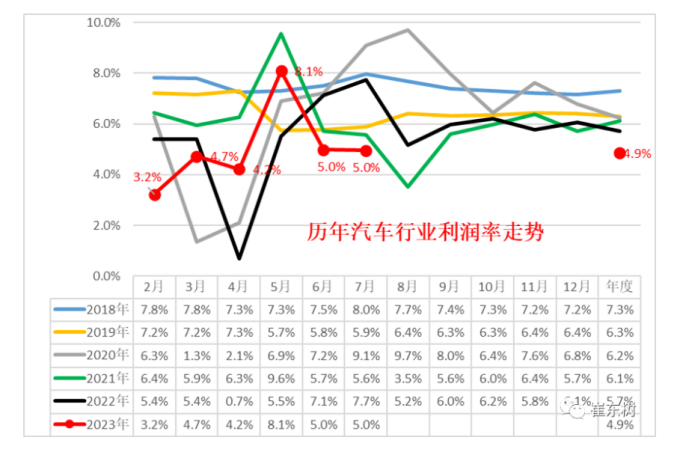

近期,乘联会秘书长崔东树今年1~7月,国内工业企业平均利润率为5.4%,汽车行业利润率为4.9%,不及行业整体。而经过一系列价格战后,今年7月,汽车行业在成本同比增长6%的背景下,利润率同比下降了30%。

资料来源:崔东树个人公众号

终端需求有待提振

上游原材料下行,车企利润承压也要大打价格战,背后原因仍在于车市需求销量疲弱尤其是纯电动车7月份增速放缓倒逼上游原材料降价,也迫使车企不得不通过价格战力求销量增长。

销量方面,中国汽车工业协会最新数据显示,7月国内新能源汽车销量为67.9万辆,同比增长26%,环比下降6.9%;根据乘联会预测,8月份国内新能源零售70万辆左右,环比增长9.2%不及预期。

库存方面,中汽协数据显示,今年1月份至7月份,汽车经销商库存预警指数均在荣枯线之上,处在不景气区间。其中,7月份预警指数为57.8%,同比上升3.4个百分点,环比上升3.8个百分点。

在7、8月传统车市淡季,下游需求不足引发了产业链整体的降价潮,往后看,车市的金九银十能否为产业注入新活力?

目前来看,大批车企选在8月降价,从一定程度上来说也是为踏入金九银十做准备。不过,对于三季度传统旺季不能盲目乐观,五矿期货研究中心表示,市场预计正极厂8月排产环比将减少,传统汽车金九银十旺季不旺,锂盐消费增长预期较弱。

对于整个汽车行业而言,近两年商用车强、乘用车弱的消费结构,也不利于汽车行业消费提振。中国汽车流通协会会长助理王都在本月指出,消费疲软仍是目前车市复苏面临的核心问题,高库存成为经销商乃至主机厂共同面对的问题,产能释放过度与需求相对不足之间的矛盾是近阶段乘用车市场发展中的主要矛盾。

不过,结构性的机会还是有的新能源好过传统汽车;高价车好过低价车;插混增程好过纯电;出口强于内销。

往后看,汽车消费虽缓慢复苏但仍需要一些额外刺激,价格竞争和多样促销手段对于销售单价和销售费用都有直接影响。因此,在提振汽车消费的需要之下,预计价格战仍将成为下半年车市的主旋律,这也是市场环境不可回避的一个变化,特别是对于新能源汽车,是推广发展的必要条件。

更进一步,价格战或许也将成为常规战,在比亚迪2023年半年度业绩会议上,王传福就表示,未来3-5年会打价格战,或者在细分领域打价格战,比亚迪有充足的准备。在比亚迪、特斯拉等头部车企的带动之下以及其他品牌的跟随之下,行业价格战或许会持续数年之久,未来市场竞争格局愈发难以预测。