观远数据与亿欧智库联合正式发布《2023商业银行智能决策能力建设白皮书》,对银行智能决策的建设背景、难点、路径与实践等进行了全面阐述和分析。《白皮书》着重探讨银行智能决策在实际应用中的问题、价值和意义,期望为银行决策者和科技人员在数字化转型和业务智能化建设中提供支持和决策依据。关注观远数据公众号回复【商业银行】即可下载《商业银行智能决策能力建设白皮书》。

商业银行天生就是“经营数字”的行业,其数据产出在各行业之首。爆炸式增长时代下,数据超载让银行出现决策迟缓,智能决策能力成为了破局关键。在数据分析与智能化技术的不断迭代创新中,商业银行BI逐渐实现传统商业智能向新型商业智能的转变。

《白皮书》详细阐述了商业银行“统计报表分析”、“局部自助分析”、“全面自助分析”、“智能决策”四大BI发展阶段,为银行智能决策发展情况提供印照路径。受限于数据应用程度影响,大多数银行仍处于局部自助分析阶段,《白皮书》从数据质量、组织文化、数字化工具等方向,深度剖析智能决策建设难点,并提供银行BI平台建设六大核心环节、银行BI选型指标体系与多家银行BI最佳实践,让更多银行不走弯路,助力实现全面自助分析。

破局之道:BI工具是构建智能决策能力的重要抓手

BI是银行打通数据应用最后一公里的重要工具,同时也是银行构建智能决策能力的重要抓手。

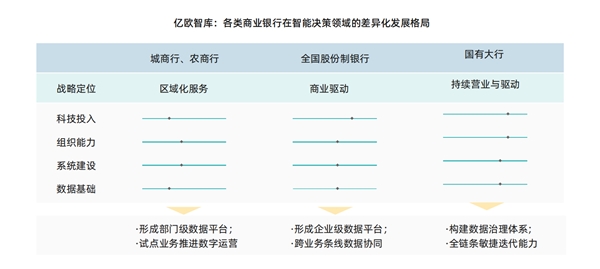

《白皮书》指出,银行需要根据自身数字化基础与战略定位差异化建设适应性BI平台。其中,国有大行关注共性基础能力构建;全国性股份制银行关注整体展业效率提升,需构建平台化工具应用;城商行与农商行关注区域化特色服务,需按场景突破建设部门级工具平台。

《白皮书》认为,银行常见BI建设路径分为全面建设与单点突破两种,其面向的主体分为大型银行和中小型银行。

大型银行目前已经完成了大数据平台建设,有相应的数据基础与相对完善的数据洞察体系,能够在一定程度上解决业务的问题,但整个体系尚处在粗泛式管理状态。大型银行如果想要进一步释放数据价值,需要采用全局建设路径,自上而下地推进智能决策能力建设。

对于中小型银行来说,其科技能力相对不足,数据质量有待提升。在这样的前提下,中小银行要想大刀阔斧地进行全面改革将面临许多现实问题。因此,对于中小银行来说,应该从场景/业务出发,聚焦于单点突破,集中解决某层级/某条线的决策问题。

建设难点:数据质量、组织文化、数字化工具

围绕数据分析与智能化技术的不断迭代创新,商业银行BI至今共经历四次变革,实现由传统商业智能向新型商业智能的转变过程。见下图:

目前,中小银行普遍处在由统计报表式分析向自助式分析过渡的阶段,而大型银行普遍处在向全面自助式分析过渡的阶段,仅少部分银行的部分业务在开展智能决策试点。

《白皮书》指出,银行推进BI平台建设面临业务人员不好用、不想用、不会用等难点。其背后核心原因主要集中在数据质量失真、组织文化分裂与数字工具使用门槛高等三大痛点。这些痛点直接限制着银行数据发挥应有的价值。

数据质量:银行信息化“部室系统”从创设初期到现在已逐步积累了几十个、上百个业务系统。各系统在建设时通常个自为战,缺少横向沟通和统筹,导致各系统数据设计标准不统一、口径不一致,相同数据的业务含义不同,给后期整合带来很大困难。这种困难直接造成非结构化数据常年累积,数据质量偏低,致使BI显示及预测结果失真,最终导致BI平台不好用。

组织文化:传统模式下,业务人员需要向数据分析师提出报表需求,经由数据分析师向科技部门就报表需求发起提交工单流程,再与数据分析师反复沟通确认需求后审批数据使用权限,再由数据分析师取数后完成报表加工给到业务人员。这样的流程将本该为同一目标努力的团队分割为三个团队,而不同维度的KPI又将业务科技分出两层皮,业务协同上容易发生矛盾。这种数据组织文化的分裂和不协调,让BI使用流程繁杂、耗时,导致其无法在业务侧真正落地。

数字化工具:传统数字工具易用性低、学习成本高导致业务人员不会用。以往,银行传统报表式BI工具使用门槛高,更强调技术专业性,对使用人员的技能也有较高的要高,相关人员需要通过培训或者增设数据分析师岗位来满足日常需求。这些门槛不仅造成组织冗余,同时还产生众多协同上的矛盾,影响数据价值的释放。银行BI亟待向轻量化、敏捷化升级,释放数据价值。

三大痛点的叠加在提醒银行应尽快升级BI工具,由传统报表式BI以局部的、静态的数字结果展现为主,向以过程为主导,全面性、动态的展现经营结果转变,同时向轻量化、敏捷化、易用化升级,解决业务不会用、不想用等核心问题。

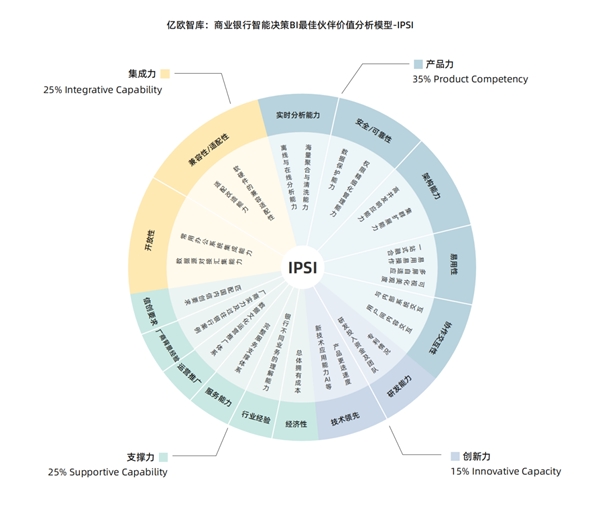

为实现这一转变,观远数据在《白皮书》中提出IPSI选型模型,以帮助银行找到提升BI工具的优秀生态合作伙伴。

建设指南:四大维度标准,帮助银行找到优秀的生态伙伴

银行目前处于数字化转型深化,国产化进程加速,新技术不断融合发展的重要节点。观远数据认为,国内银行BI服务市场呈高度景气态势,对银行各业务条线数据清理、智能辅助、效率提升、国产环境适配等意义重大,细分市场格局雏形初现。不过,业内目前尚未出现以综合服务价值为视角,对相关厂商进行的全面评价体系。

据此,《白皮书》基于银行业专家访谈、深度调研及分析,从产品、服务、生态、创新等视角入手,建立商业银行智能决策BI平台最佳伙伴价值分析模型-IPSI,由“集成力、产品力、支撑力、创新力”四大维度,15个一级指标,26个二级指标,系统性分析国产银行BI服务厂商综合价值表现,旨在赋能商业银行智能决策BI市场更自主化,成熟化发展。

未来展望:实现银行敏捷运营与智能洞察

银行业作为金融行业的龙头,面临着数字信息爆炸和线上业务复杂度暴增的挑战。而数字化工具的应用将促进数据成为重要生产力和核心竞争力,届时生产关系也将迎来变革。“人人都是数据分析师”文化将融入员工日常工作,员工从数据的使用者转变为数据的生产者。

新变革让业务与科技将深度融合、高效协同,也让双方不再是从前那种提需求与满足需求的甲乙方对决。观远数据指出,组织变化支撑决策分层,让不同层级的人员能够根据自己的权限和职责,获取所需的信息和支持。

数据生产关系将发生变革,银行中心化决策也将向分级决策转型。不同层级的人员,可进行各自对应的决策。这样既可以提高客户满意度,又可以降低风险成本,从而提升银行的竞争力和盈利能力。

此外,大模型的应用将拓展BI能力边界,AI赋予的新能力也将促进银行BI完全脱离传统的报表体系。用户无需预先设计报表。用户采用聊天对话的方式查询数据、分析数据,问题一经提出,数据图表即刻呈现。

期望《白皮书》能够给更多银行决策者和科技人员带来有益的信息与启示,跟随智能化数字化的时代潮流,开创出更加火热而具有挑战的银行业新航程。

关注观远数据公众号回复【商业银行】即可下载《商业银行智能决策能力建设白皮书》。

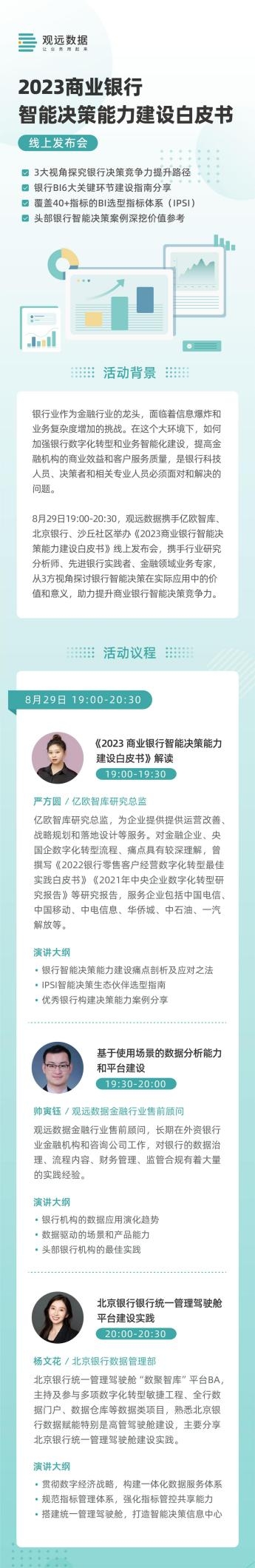

《2023商业银行智能决策能力建设白皮书》发布会预告

为更好地帮助银行科技人员、决策者和相关专业人员了解白皮书,了解如何加强银行数字化转型和业务智能化建设,提高金融机构的商业效益和客户服务质量。

观远数据携手亿欧智库、北京银行、沙丘社区举办《2023商业银行智能决策能力建设白皮书》线上发布会,携手行业研究分析师、先进银行实践者、金融领域业务专家,从3方视角探讨如何助力提升商业银行智能决策竞争力。

活动时间:8月29日 19:00-20:30

活动地点:线上直播

活动报名:关注观远数据公众号回复【发布会】即可报名

本文来源:财经报道网