公开信息显示,云汉芯城互联网科技股份有限公司6月30日更新了申报稿,拟在深交所创业板上市,目前尚未上会。该公司此次冲击IPO拟发行股份数量为1627.9万股,在近期更新申报稿的上市公司当中并不算大。

由于公司名字中带了个芯字,公司打算冲击的又是创业板,部分投资者可能因此认为公司不论科研抑或财务实力都有优势。倘若考虑到公司已多次更新申报稿,其对上市的渴望可见一斑。

但在阅读公司申报稿后可以发现,尽管公司主营业务中包含芯片元素,不过此芯非彼芯,有几个问题需要投资者注意。

名不副实的芯?

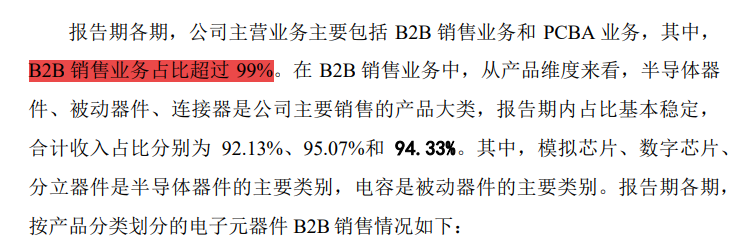

按申报稿的说法,公司重点聚焦电子制造产业中小批量电子元器件研发、生产、采购需求,基于自建自营的云汉芯城B2B线上商城,主要为电子制造产业提供高效、专业的电子元器件供应链一站式服务,业务触角还延伸到了电子产业其他领域。具体来看,公司与全球超千家电子元器件供应商开展数据合作,日可售SKU超过2400万,涵盖集成电路、分立器件、传感器、被动器件、连接器等电子元器件品类。

以上说法单从数字上确实无懈可击,因为根据公司的业绩数据,公司超过99%的主营业务收入都是来自B2B销售,说是线上的电子元器件批发市场某种程度上也不为过,就连公司在宣传高科技元素之余也要承认,自己是批发类企业,这一点在给出的行业分类中已有证明。

不过这样的话,公司在创业板上市的合理性,可能需要打个问号因为深交所给创业板的定位是三创四新,虽然公司的销售和订单接收上确实有新技术,但收入构成上实在相差过大。

账期错配的芯?

在批发零售业态,商家大多会在账期结束时再付款,这样既能减少资金占用,又能将上游来款和对下游付款有效匹配,不至于让资金空转。但这也意味着,在对手方尚未付清货款之前,收款方会面临账期错配,进而影响企业偿债能力,云汉芯城同样面临这一问题。

根据申报稿,公司2020-2022年的流动比率大多维持在1.4以上,速动比率的情况也与此类似,但与可比同业高时超过2倍相比仍相对偏低。不仅如此,公司的资产负债率也高于可比公司均值。对于这一问题,公司在申报稿中表示,主要是因为营业规模持续增长,备货金额增加,销售端与采购端的账期错配金额增大,所需资金量以及短期借款均有所增加所致;而2022年之所以转好,则是因为提前偿还了部分贷款。

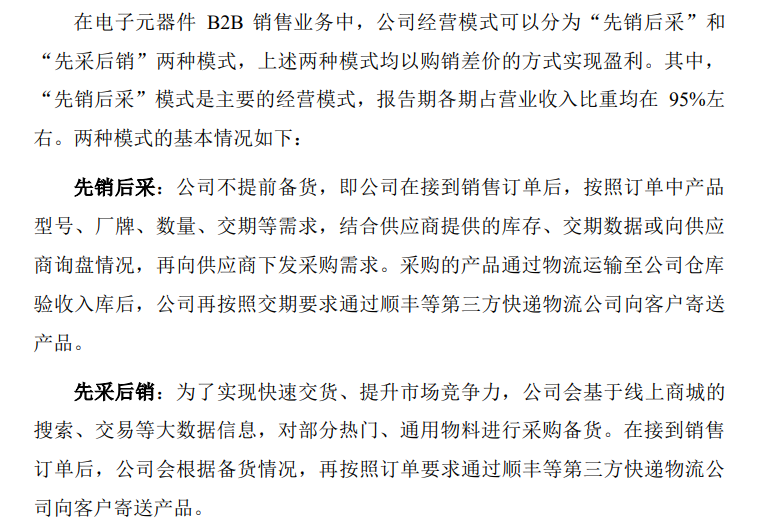

作为批发类上市企业,云汉芯城这种情况司空见惯,尤其还是在同时使用先销后采和先采后销两种模式的情况下。但问题是,对接两端都利用账期的情况下,一旦任何一端回款出现异常,都会直接影响全链条的运转。

贴钱经营的芯?

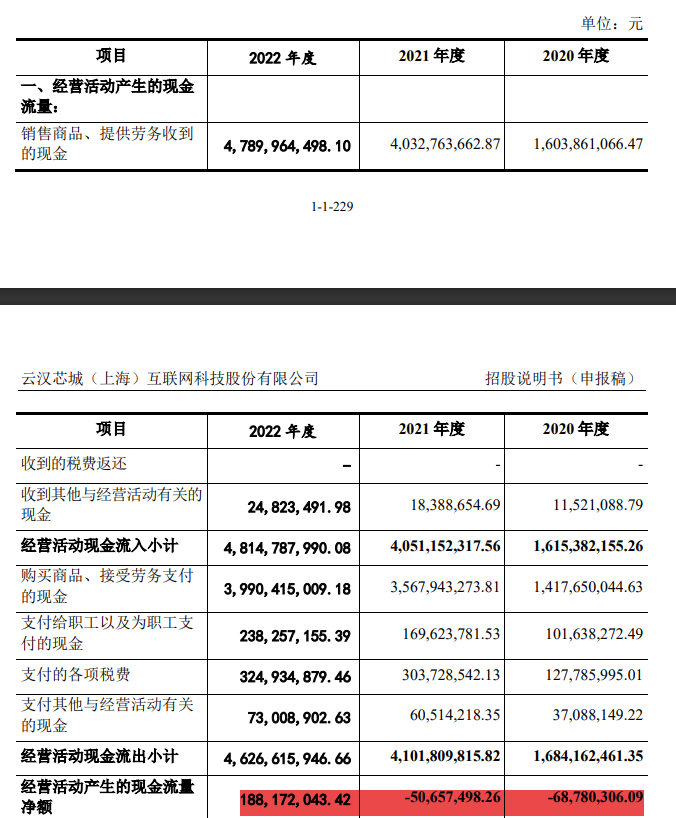

账期错配,不止影响企业运转,也会让财务数据出现瑕疵,例如现金流量。根据申报稿显示,2020-2022年,云汉芯城经营活动产生的现金流量净额分别为-6,878.03 万元、 -5,065.75 万元、18,817.20 万元。对于这种情况,公司给出的理由依然是账期错配。

具体来看,由于公司上游多为国际大厂,给予公司的账期相对较短,但公司给予下游客户的账期则略长,为了满足经营需求,垫资自然在所难免。不仅如此,上述现金流量的净额和销售收入增速呈正相关,意味着业务扩张会让缺口越拉越大。面对这种问题,公司能做的就是监控现金的进出。

当然,正如公司所提醒的那样,结算方面的重大不利变化或会导致现金流出现严重波动,甚至现金短缺,对于极度依赖上下游回款的企业,可能是灭顶之灾。

总结起来,云汉芯城将电子元器件上下游供需联系在了一起,从业务模式上确实无可指摘,上市也在情理之中,但其上市板块的恰当性可能值得商榷。不仅如此,从已有的财务数据上看,公司依赖于上下游的正常回款,意味着对于风险的抵抗能力相对较弱。

如果云汉芯城能够成功过会并且IPO,投资者在参与可能的申购时,以上因素需要考虑在内。