肖立晟1、尤众元2

站在年初的时点,市场人士普遍认为2023年是中国经济的复苏之年。防疫政策边际优化和房地产“三支箭”政策出台后,压制中国经济增速的“两座大山”被成功搬走。市场对于消费和投资增速的乐观预期在一季度不断升温。统计局于4月公布的经济数据显示一季度GDP同比实际增长4.5%,3月社会消费品零售总额同比增长10.6%,在如此强劲的经济表现支持下,市场对于总量经济保持了相对乐观的情绪。但是,4月物价和社融数据不及预期,5月PMI数据续创年内新低,市场的热情突然被浇了一盆冷水,投资者开始担忧经济是否存在二次探底的风险,同期股市出现大幅波动。

我们认为2023年中国经济呈现弱复苏态势,在估值的支撑下,股市趋势性下行的空间有限。但是,支持市场整体性上涨的逻辑也相应地缺失。如果2季度末前后有大力度的刺激政策出台,消费、房地产等复苏受益品种可能出现投资机会。但是,如果只是脉冲式刺激,市场预期将很难获得持续提振,将会在复苏和衰退中不断徘徊。

中国经济从被动去库阶段短期逆向进入主动去库阶段。正常的一轮库存周期中,被动去库阶段后对应的是主动补库阶段。当经济运行至复苏期,市场的需求快速上升,但是企业的产能提升需要一段时间,产成品库存在这个阶段会被动下降,先知先觉的企业会增加原材料库存。等到企业产能恢复后,原材料库存和产成品库存会出现同时上升的现象,因此,被动去库阶段后紧接主动补库是常见的现象。但是,本轮库存周期内,市场的需求在一季度短暂井喷后,又突然快速地下降,反映疫情政策放松后,积压的需求一次性释放,市场真实的需求却不足。因此,原材料库存和产成品库存双双下降,其中原材料库存下降速度更快,且已经运行于历史均值下方,背后反映企业信心快速下降,不愿意提前增加原材料库存,短期内没有扩张的意愿。

图1 库存周期

数据来源:Wind、九方金融研究所。

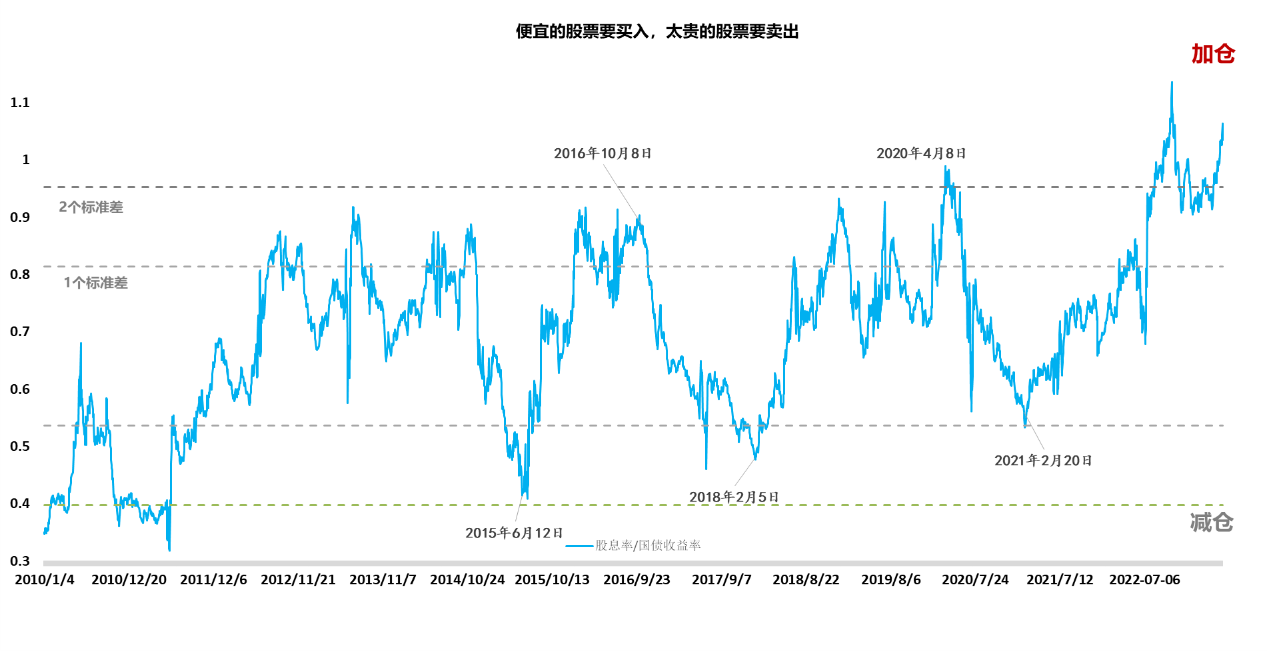

股债比已经位于历史极值附近,估值水平提供底部支撑。4月的股市对应着年内的高点,当时的股债比也仅仅是位于均值加2个标准差的附近。2020年,新冠疫情爆发期间,沪深300指数的估值达到类似位置后企稳,比新冠疫情和当前时刻还要悲观的情况只发生在2022年10月,股债比当时突破了均值加2个标准差的区间,运行到了历史极值。回望去年,在国庆节刚过去的时间段内,市场对于经济的预期达到最悲观的时刻,房地产行业流动性危机加速蔓延,无论是民企中财务状况最好的龙湖集团,还是混合所有制的万科、金地等公司,甚至于保利、招蛇、中海外等最稳健的国企都可能出现流动性困境,最终导致房地产投资断崖式下滑。市场的估值也对应了这种悲观的氛围。与当时相比,当前的经济基本面已经明显改善。防疫政策大幅宽松,消费已经出现了一定程度的修复,房地产行业中即使仍然有新的出险房企,但是碧桂园、龙湖集团等民企在二季度频频出现在土地拍卖市场,反映房地产民企的财务状况出现了明显的改观。在当前的估值水平,我们认为市场已经出现了过度恐慌的现象,指数大幅下行的空间有限。

图2 沪深300的股债比

数据来源:Wind、九方金融研究所。

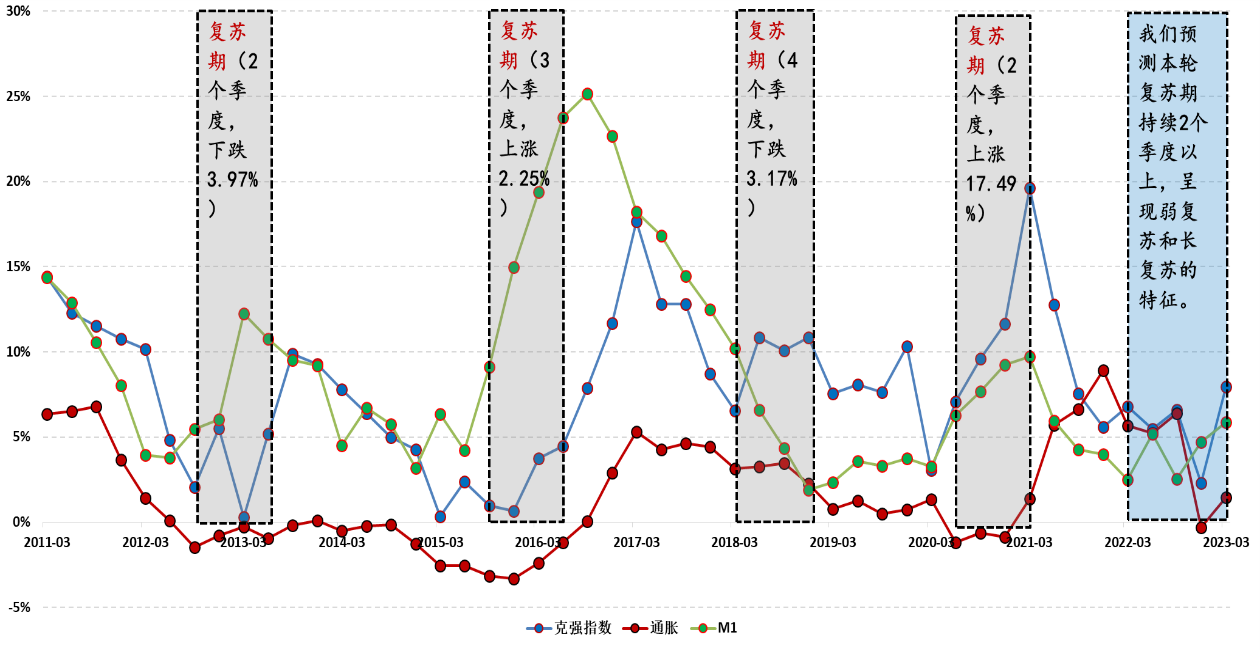

复苏期不支撑股市出现整体性上涨,弱复苏对应股市震荡期。复盘历史,经济复苏并非总是一帆风顺,复苏期内股市出现大幅上涨是小概率事件。在2011年以来的4轮复苏期中,如果用克强指数同比增速衡量经济的复苏力度,我们发现在2012、2016和2018年的三轮复苏期内,经济复苏过程都存在波折。即使以季度为频率,这三轮复苏周期内的克强指数增速都出现过阶段性回落的现象。唯一例外的是2020年的复苏周期,克强指数增速持续上行。股市表现与经济表现相对应,在前三轮复苏周期内,股市出现小幅上涨或者下跌,只有在2020年的复苏期内,股市涨幅明显,与新冠疫情后中国经济超预期复苏的经济事实吻合。中国经济当前正处于弱复苏的阶段。年初的政府工作报告提出今年的经济增长预期目标是5%左右,低于市场预期值5.5%,目标的设定统筹兼顾发展质量与发展速度,反映政府坚定推动高质量发展的决心。因此,投资者不宜对于经济刺激政策和短期经济增速抱以过高的期待,如果经济弱复苏,整体股市机会有限。

图3 经济周期与股市

数据来源:Wind、九方金融研究所。

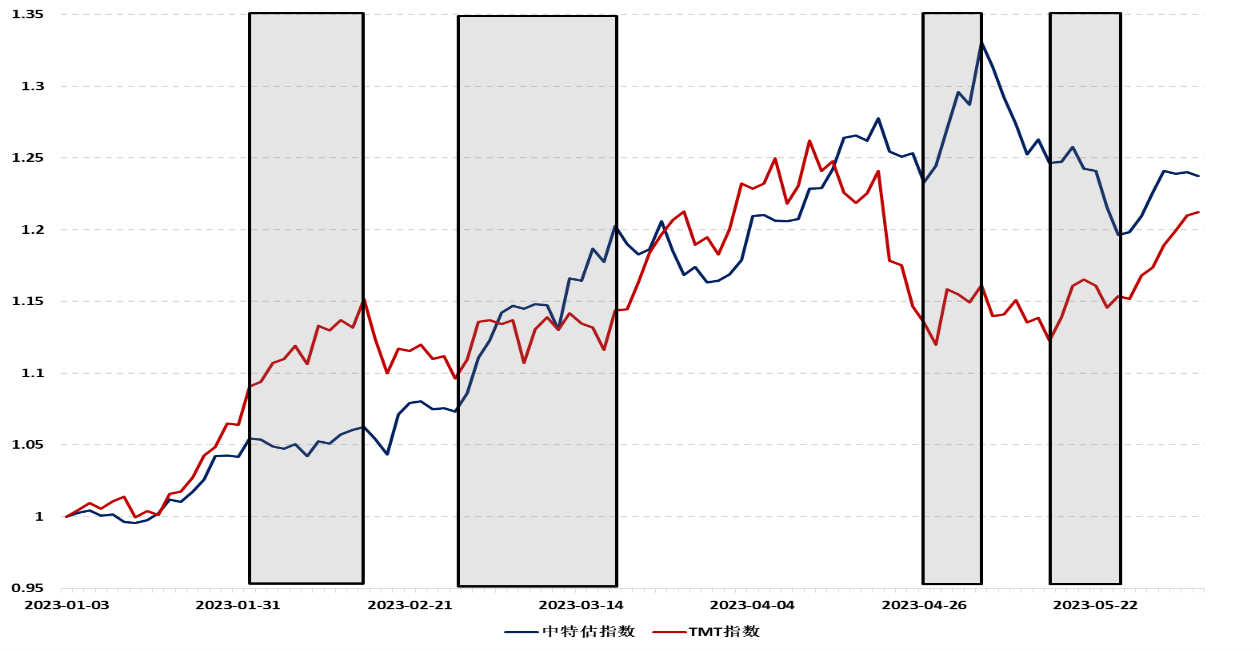

流动性充裕,复苏之路波折,板块表现分化。经济复苏力度弱,投资者对于经济是否进入复苏期产生了怀疑,但是复苏期内流动性保持宽松,在经济增速不及预期的背景下,天量的流动性需要寻找合适的投资方向。过去一段时间,中国股市投资策略主要围绕弱复苏和成长类板块展开。在经济复苏程度偏弱和政策预期升温时,中特估类别的价值类股票会有较多机会。在政策保持定力和货币政策保持定向宽松时,数字经济类别的成长类股票会有较多机会。全年多空交织,市场中各个板块此消彼长,难以形成合力向上突破。所以在今年5月指数见顶之后,很多投资者都将3400点作为阶段性的顶点。

图4 中特估指数与TMT指数

数据来源:Wind、九方金融研究所。

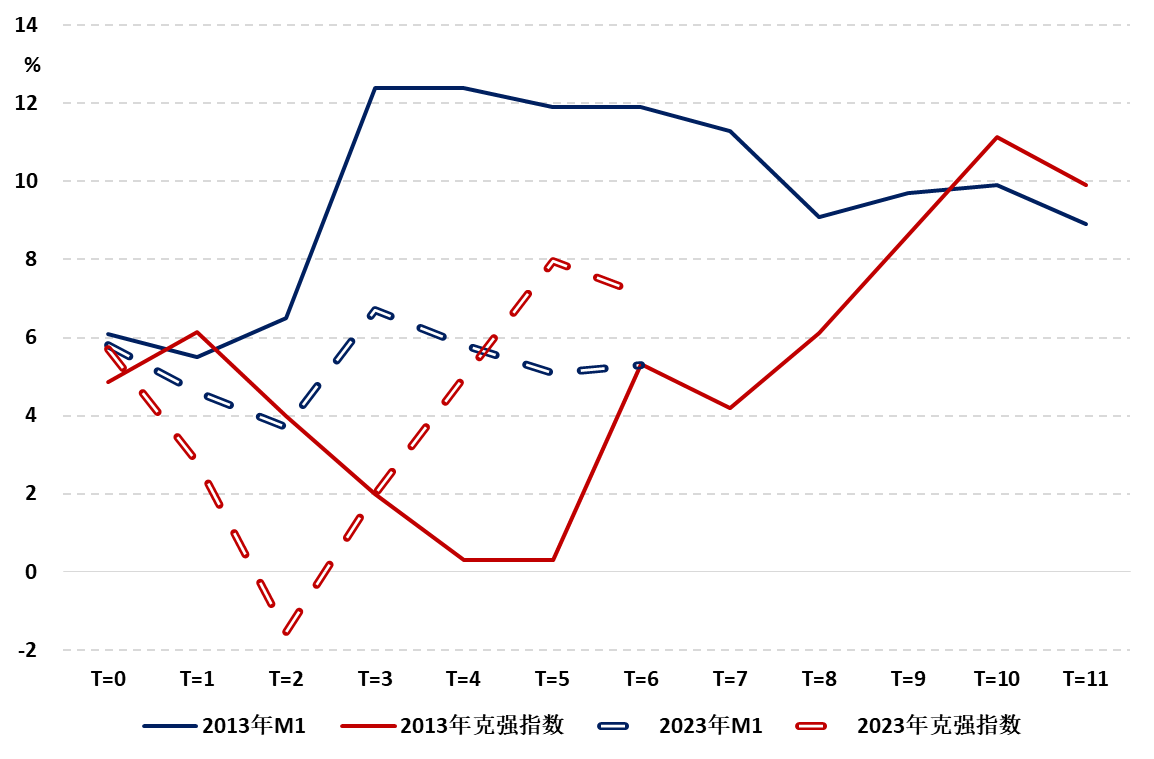

类似2013年,宽信用和弱复苏仍然是3季度的经济主线。复盘历史,2013年也出现过宽信用下的弱复苏,流动性没有成功传递到实体经济。2013年经济较为疲弱的主要原因在于内部主动调结构。在调结构的宏观政策思路下,政府主动减少产能过剩行业投资,不再单纯地为了GDP增速而猛拉基础设施投资。此时流动性向信用传导的渠道开始收窄,增长动能也随之下降。图5中是2013年和2023年的M1增速和克强指数,T=0期对应前一年的10月,运用取平均值剔除数据中的春节效应,社融存量同比增速在2015年之前是年度数据,我们采用M1增速进行替代。数据显示在T=3期,M1同比增速都出现了明显的上升,但是同期克强指数增速仍然在低位运行。2013年的克强指数在T=10期出现明显上行,增速超过10%。经济的改善得益于2季度末以来一系列稳增长政策措施的密集出台,包括加快铁路建设投资,大力推进棚户区改造、加大信贷和债券融资等资金支持,促进信息消费,增加节能环保投资等对诸多领域的扶植,使得企业信心得到明显提升。2023年至今的克强指数仍然在低位,考虑到基建受制于城投债务问题,房地产投资刺激政策是少数可能的政策工具,如果房地产政策在2季度末前后出现边际宽松,中国经济增速在3季度可能出现明显上行,如果房地产刺激政策低于预期,经济在年底之前可能都不会有明显改善。

图5 2013年与2023年的M1和克强

数据来源:Wind、九方金融研究所。

站在当前时间点,尽管市场中关于房地产政策的传言较多,但是我们认为投资者对于政府的定力需要保持清醒的认识。在“房住不炒”的政策基调下,即使房地产政策出现边际变化,政策的效果可能也将低于市场的预期,不足以扭转经济弱复苏的格局。我们认为下半年的经济形势可能仍然在复苏与衰退中徘徊,被动去库阶段与主动去库阶段交相出现,经济迟迟无法进入主动补库阶段。类比2013年,整体股市机会少,结构性机会多,中特估和数字经济板块此起彼伏将是市场的主要格局,建议投资者规避消费、房地产及其他与经济复苏高度相关的板块。

免责声明:本报告由尤众元进行撰写,本公司对报告内容的准确性、完整性、及时性、有效性和适用性等不做任何陈述和保证。本公司已力求报告内容客观、公正,但报告中的观点、结论和建议仅反映撰写者在报告发出当日的设想、见解和分析方法应仅供参考。同时,本公司可发布其他与本报告所载资料不一致及结论有所不同的报告。本报告中的信息或意见不构成交易品种的买卖指令或买卖出价,投资者应自主进行投资决策,据此做出的任何投资决策与本公司或作者无关,自行承担风险,本公司和作者不因此承担任何法律责任。

1肖立晟系九方智投首席经济学家,中国社科院世经政所全球宏观经济研究室主任。

2尤众元系九方金融研究所宏观研究员,北卡罗莱纳州立大学经济学博士。

本文来源:财经报道网