在2023年一季度,超过90%的“固收+”基金收涨,这对于一些风险偏好较低、追求低波动收益的投资者来说,在经历了前几年市场震荡,股市和债市均呈现结构性机会的时候,通过“固收+”产品,能更好满足他们对于兼具波动回撤小和收益有弹性的两大诉求。就在5月8日,富国基金发行了一只纯正的“固收+”产品,富国稳健添利。

从资产配置来说,富国稳健添利与市场上大部分“固收+”产品类似,主要资产依然是债券,再添加一些权益资产。但是,从具体的投资策略来说,富国基金的这只“固收+”,也有着自己与众不同的一面。

不同于一般含权债基,富国稳健添利它的权益资产具备两大特点:

特点1:可投基金 风险收益比更高;

近年来市场热点轮动加快、波动加剧,相比追逐热门股票,可以通过基金参与相关行业/主题的投资机会,风险收益比相对更高。关注化工、TMT、家电、医药等细分行业龙头的投资机会,或将考虑通过相关行业主题ETF参与布局。持有其他基金的市值不超过基金资产净值的10%。

特点2:可投港股 资产配置更多元;

港股相对A股估值更低,互补性较强,与A股的相关性较低,使多元化配置策略更加高效。本基金关注港股中互联网、新经济等细分行业领域稀缺性标的,以估值合理的价值白马为主,力争增厚组合收益。投资于港股通标的股票的比例不超过股票资产的50%。

注:基金合同具体投资比例为:债券资产的投资比例不低于基金资产的80%;对股票、存托凭证、股票型基金、混合型基金等权益类资产及可转换债券、分离交易可转债、可交换债券资产的合计投资比例不超过基金资产的20%;持有其他基金,其市值不超过基金资产净值的10%。

五一节后为何要看“固收+”?

短期来看,2023 年以来,受中国经济回暖等因素影响,资本市场表现不俗。Wind数据显示,截至4月21日,沪深300指数与中债综合财富总值指数分别上涨4.16%、1.32%。

长期来看,自2005年至2022年,二级债基年化波动率远小于股票,最终整体收益表现却超越了沪深300,既满足投资者收益率的需求,又体现了波动较小的特征,很好地诠释了“慢就是快”。以二级债基为代表的这类固收产品波动控制较优,持有体验感良好。

数据来源:Wind,时间自2005年1月1日至2023年3月1日。指数历史收益情况不代表基金业绩表现的保证。

数据来源:Wind,时间自2005年1月1日至2023年3月1日。指数历史收益情况不代表基金业绩表现的保证。

当下配置“固收+”,谁是更优解?

“固收+”,它的核心就是资产配置。所以客官在选择“固收+”时,基金经理的资产配置能力如何?管理水平如何?至关重要。

富国基金刘兴旺,正是一位资产配置能力极为出色的“固收+”基金经理。刘兴旺具备十多年投资经验,穿越多轮债券市场牛熊转换,管理过货币基金、中长期纯债、一级债基、二级债基、偏债混合基等多类固收产品,熟稔多种投资策略。

根据公开资料显示,刘兴旺有着17年债市投研经历,12年投资管理经验,曾任申银万国固定收益研究员,华宝兴业基金基金经理助理兼债券研究员,泰信基金基金经理,国投瑞银基金基金经理,国联证券资产管理部副总经理,长安基金固定收益总监。如今在管产品有二级债基富国裕利、富国双利增强、富国优化增强,以及偏债混合基金富国腾享回报、富国久利。

从所管理基金的业绩来说,也是可圈可点

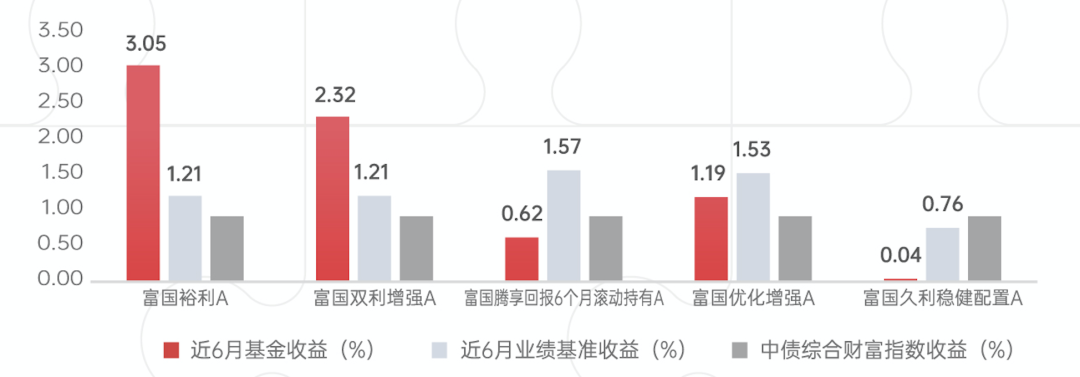

刘兴旺自2022年7月起陆续管理5只固收产品,均为含权类基金,分别是二级债基及偏债混合型基金,定期报告显示,自其管理以来近6个月收益率均为正。

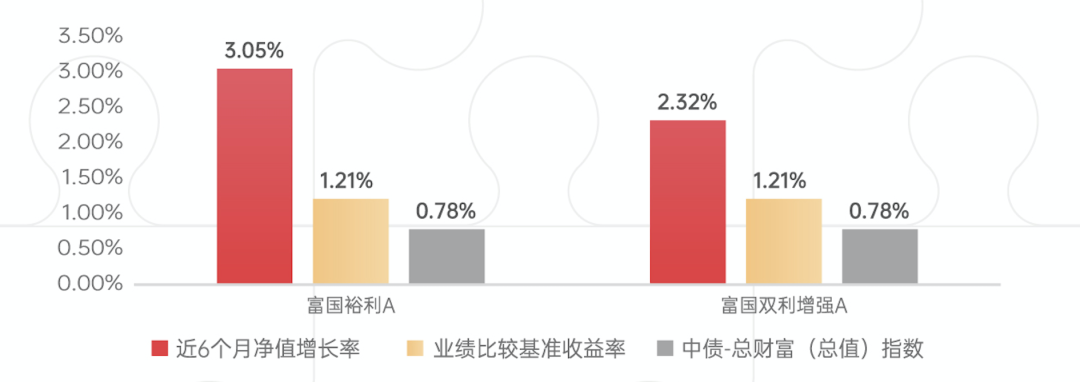

所管含权债基业绩弹性较强,大幅跑赢基准,刘兴旺管理时间相对较长的两个产品是富国裕利、富国双利增强。这两个产品在经历过2022年11月底债市逆风环境后,仍获得了可观的正回报,近6个月收益率分别为3.05%、2.32%,相对基准和中债综合指数超额收益明显,体现出刘兴旺在二级债基管理方面具备突出的资产管理能力。

刘兴旺管理的产品业绩相比基准和债市主流指数超额收益突出:

数据来源:以上各基金业绩及业绩比较基准数据均来自基金定期报告,中债综合财富指数数据来自wind,截至2023-03-31;基金过往业绩不代表基金未来表现。

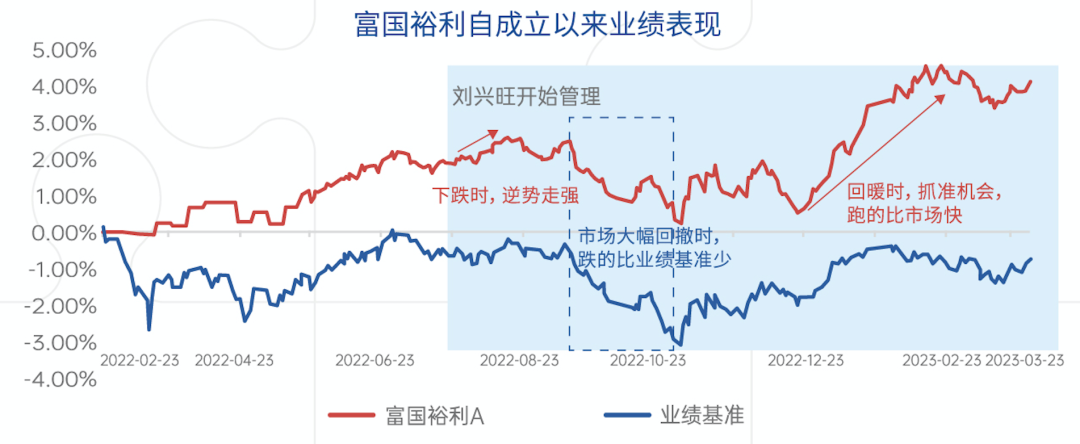

代表作穿越债市波动,自成立至今各区间收益为正

以刘兴旺管理时间最长的富国裕利为例,基金定期报告显示,近半年、近1年、自成立以来收益均为正,分别达3.05%、3.62%、4.12%。而同期业绩比较基准曾出现过较大幅度回撤,自2022年2月23日至2023年3月31日,业绩比较基准收益类仍为-0.71%。富国裕利两位基金经理刘兴旺、黄纪亮通过灵活的资产配置策略,成功穿越债市波动,为投资者创造回报,提供了较为良好的持有体验。

注:数据来自基金定期报告,截至2023年3月31日。基金过往业绩不代表基金未来表现。市场有风险,投资需谨慎。基金管理人和基金经理管理的其他基金的过往业绩不构成对本基金业绩的保证。

富国稳健添利 力争提供投资理财更优解

前面提到的绩优基金为二级债基和偏债混合型基金,这一次,刘兴旺拟将管理一只“固收+”产品,而且还是一只纯正“固收+”。债券资产的配置比例≥80%;股票、基金等权益类资产和可转债等资产的合计投资比例<20%。

在这个产品中,债券、权益资产,就像一对最佳CP,它们在组合中占比有约束,扮演的角色也非常明确。其中,债券资产扮演好组合“防守”的角色,努力给稳健添利组合创造基底收益。权益资产,扮演的是“进攻”的角色,目标是为组合增添收益弹性。

在富国稳健添利这个产品中,刘兴旺将会怎么样来打理这两大类资产呢?

第一,债券投资策略:宏观策略+深入研究,双管齐下;

●细化类属资产配置:根据“性价比”对债券的久期、品种等进行类属资产配置。

● 精选个券个股:依托富国基金强劲的主动权益研究平台,基于深度研究,精选个券个股。

●债券资产投资方向:以高等级信用债为主,不做过多的久期风险和信用风险暴露,主要以获取票息收益为主。

第二,权益投资策略:自上而下,行业分散;

●重视大类资产配置:主要关注经济基本面、宏观政策、产业趋势、金融市场等因素,从宏观视角出发,确定A股、港股、基金、可转债大类资产配置比例。

●精选行业及个股:基于自上而下的宏观、行业研判,精选优质蓝筹白马,分散行业和个股。

综上所述,富国基金的刘兴旺,不仅对各类债券资产投资有着丰富的经验,还对含权基金、港股市场都有着完整的思路与策略。富国稳健添利作为一只纯正的“固收+”产品,在风险控制方面有着完整的策略,在股票投资方面,也会避免大幅波动,为追求“稳健低波”的投资者创造良好的“固收+”投资体验。

本文来源:财经报道网