出品|派财经

文|玛利亚 编|派公子

蜜雪冰城之后,河南又跑出来一匹餐饮黑马。靠着卖火锅食材产品三年的营收累计达140亿的锅圈食汇,近日递交了赴港IPO的招股书。

招股书显示,成立六年的锅圈食汇最新门店数量已经达到9645家,接近了万店规模。

疫情红利之下,到家吃饭盛行的2022年,锅圈实现了扭亏为盈。与蜜雪冰城类似,锅圈的商业模式也是靠加盟店为主,主要通过向加盟商售卖原材料和设备来获利,本质上是做供应链的生意。

然而随着疫情淡去,日常生活恢复有序,红利期之后锅圈该如何继续稳步向前,新的商业化空间想象又有多大?

1、七年开出万家门店,极速狂奔背后

2006年,杨明超在郑州开了一家名叫“大城小爱啤酒花园”的小店,在其经营下,小店很快规模化,迅速达到了十多家,年营业额也创下了过亿的成绩。

但杨明超不甘于此,2015年他联合几位合伙人开除了第一家火锅店“小板凳老火锅”,门店数量最多高达600家,在经营火锅店的过程中,杨明超感知到了行业的痛点,上下游供应链亟待整合。

2015年1月,杨明超成立河南锅圈供应链管理有限公司,由此切入餐饮B2B生意。

2017年,第一家锅圈在郑州开业,而后通过加盟模式,在5年时间开出近万家店,比起用29年开出1435家的海底捞,扩张速度翻了20多倍。

疫情三年,餐饮业普遍遭受重创,然而锅圈逆势开出了一万家店铺。

招股书显示,从2020年到2022年,锅圈三年门店数量增至9216家,2020年初锅圈仅有1441家门店。

从2023年至今,锅圈4个月左右就开出424家门店,相当于每天新开约3.5家门店。

而从锅圈市场消息,当前加盟商已经突破一万家。

网红“老乡”蜜雪冰城开出一万家店用了23年,而锅圈只用了六年。

美团《2022 新餐饮行业研究报告》显示,截至 2022 年 3 月国内现存餐饮企业 1172 万家。其中连锁化率约等于 18%,连锁品牌中达到万店规模的仅 1.5%,蜜雪冰城名册在列外,还有瑞幸咖啡,但瑞幸咖啡也不过只开了8171家。

根据弗若斯特沙利文的数据,在中国所有零售商中,按2022年在家吃饭餐食解决方案产品零售销售额计,五大零售商占市场份额的11.1%,其中锅圈食品是中国所有零售商中最大的在家吃饭餐食解决方案零售商,占据3.0%的市场份额。按在家火锅及烧烤产品的零售额计算,2022年,锅圈食品为中国所有供应商中最大的家用火锅和烧烤供应商,占据12.7%的市场份额。

高速拓展之下,少不了资本的助力。招股书显示,2019年以来,锅圈先后完成5轮融资,累计融资约28.3亿元。投资方包括不惑创投、IDG资本、招银国际、启承资本、天图基金、茅台基金、三全食品、物美科技等。

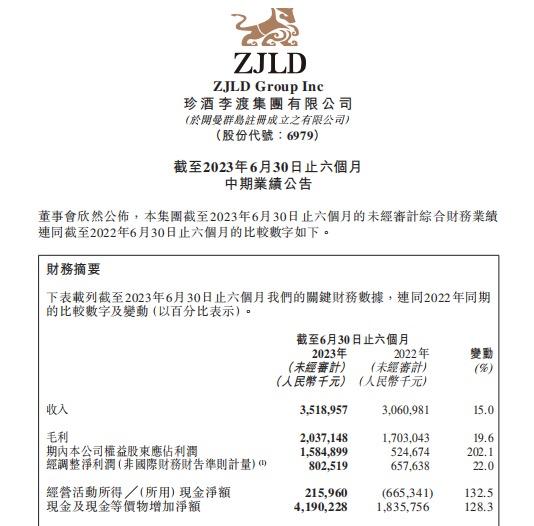

招股书显示,锅圈在2022年增速十分迅猛,营收飙涨81%至71.73亿元,2021年营收为39.58亿元,2020年营收为29.65亿元。

在大赚特赚的2022年,锅圈实现了业绩上的扭亏为盈,从2021年的亏损4.61亿元到2022年的利润2.4亿元,再早前2020年其亏损为0.43亿元。

复盘锅圈之所以能实现盈利,疫情红利是最大助力。发家于河南的锅圈,早期主要在低线城市发展,其县级市、乡镇一级的加盟门店在2020年合计贡献超过四成的收入,其中县级市加盟门店收入在2020年处于整体贡献最高的地区,达到31.9%。

疫情的催生下,锅圈食汇开始向直辖市和省会城市进军,门店数量占比也在攀升。2022年,锅圈食汇直辖市门店占比由2021年的5.5%上升至7.5%,省会城市门店占比由2021年的19.4%上升至21.2%。在2022年,锅圈食汇向直辖市门店销售产品收入占比也由2021年的5.1%提升至7.6%。

但总得来说,锅圈的主战场还是在低线城市。值得注意的是,与锅圈营收增长保持一致的是其向供应商B采购冷链运输服务的成本提升,成本增速达到70.81%至3.39亿元。这意味着锅圈食汇的产品销量与营收增幅保持了基本一致。在此基础上,锅圈盈利能力的提升要归功于其在成本端的有效控制。

通过提价降本等方式,锅圈的毛利率在2022年实现了翻倍增长。2022年锅圈食汇毛利率达到17.4%,2021年为9.0%。

招股书信息显示,锅圈食汇毛利率的提升主要来自于成本的降低。2022年底锅圈食汇收购了火锅底料厂澄明食品,在早前2021年8月收购了牛肉加工厂和一肉业和肉丸生产厂“丸来丸去”,对于原材料工厂的掌控进一步降低了锅圈食汇采购成本。

2、加盟商成就的“锅圈”,或存隐忧

不过,锅圈盈利的核心还是靠向上万家加盟商兜售原材料和设备。

根据招股书,截至2022年底,锅圈食品在中国的品牌门店数量已经达到了9221家,其中加盟店数量达9216家,自营店只有5家,加盟店占比超99.9%。

锅圈的解释是,这5家自营门店是用作为样本给加盟店提供模式,作为创新门店运营管理策略及工具、营销活动、数字化工具及新式装饰风格等试点。

业内人士分析称,锅圈的最终目标是打造火锅供应链,而非开火锅店。

从营收构成来看,锅圈的营收主要依赖向加盟商销售自有品牌产品。招股书显示,2020年至2022年,锅圈食品通过向加盟商销售产品分别录得29.18亿元、38.8亿元、70.59亿元的营收,占同期锅圈食品总营收的比重均在98%或98%以上。

2019年锅圈孵化了华鼎供应链,其火锅食材占华鼎客户比重约34%。据华鼎供应链总经理陈海涛透露,火锅是餐饮品类中单店营业额最高的品类,食材占比达到35%。

根据招股书披露,基于与第三方合作的14座仓库,目前锅圈已可以做到绝大部分门店的次日达。

锅圈从供应链上游的食材端到物流体系,构建起了一套自有供应链。截至2022年,锅圈食汇拥有三个食材加工厂,包括牛肉产品工厂和一肉业、肉丸工厂丸来丸去,火锅底料工厂“澄明食品”,此外还投资虾滑供应商逮虾记。除此之外,目前锅圈有超过750个SKU,超过95%是自有品牌产品。其中截至去年末,锅圈食品旗下火锅产品、烧烤产品和其他产品的SKU分别达到312个、163个、280个。

目前锅圈在上游合作了600多家工厂,在上海、成都等地建立6座食材研发中心,此外,锅圈在全国还拥有17个现代化中心仓、30多个分仓冷配物流网络、1000多个冷冻前置仓。

早期为了吸引更多加盟商的入驻,锅圈更是放下了“一年回本”的狠话。但世上本就没有稳赚不赔的生意。

“没经验也轻松开店”、“不收加盟费”,这是锅圈面向意向加盟商打出的广告标语。锅圈搞加盟,看起来门槛低,费用少。但据锅圈市场透露,加盟一家门店前期的启动资金要不低于23万,其中保证金2万,装修费用5万左右,首批进货需要8万,店内设备配齐和物流服务费需要8万。这还不包括房租和人员成本,锅圈的加盟政策中写道门店选址需要统一在70-100平方米的店面。

从锅圈招股书中看,锅圈食汇单店营收约在77.8万,而在锅圈招商部的口中,在北京地区年营收过百万是平均线,但实际不然。

火锅这类餐饮具有明显的淡旺季,收入并不稳定。有北京地区加盟商表示,冬天门店流水能到每月十五万左右,夏天只有八万上下,刨除房租、人力和费用开支,在旺季勉强能做到盈亏平衡。

线上渠道卖的也不是很理想,经派财经查询美团的锅圈食汇店铺多数月销在200单,少部分能达到500-800单,还有一些店铺月售不足百单。

有加盟商透露称,锅圈食汇在一些商超开设了店中店,价格要比加盟商普遍低10%,在商超购买锅圈产品的消费者还能使用商超发放的优惠券,这进一步加剧了供应商的竞争压力。

显然,加盟锅圈这门生意,并没有那么好赚,况且当下锅圈的加盟店增速已经放缓。

2020年、2021年锅圈食品年内净增加的门店数量从2855家下降至2568家,又在2022年进一步降至2352家。

此外,加盟门店越开越多的同时,锅圈食品关店的门店数量也在不断增长。招股书显示,2020年至2022年,锅圈食品关闭的加盟门店数目分别为28家、194家、279家,关店率从最初的0.7%涨至3%,呈现出数量不断递增的趋势。

“加盟型”新消费品牌还有一个致命伤,加盟商的管理难题。虽然锅圈声称在加盟时给足了商家培训和营销策略,但对于服务的质量掌控仍不能做到十分把握。在黑猫投诉上,不乏消费者对锅圈食汇产品投诉的消息。

3、重营销、轻研发,露营+带得动新增长吗?

在锅圈的品牌营销上,签下河南老乡岳云鹏作为代言人是一项贵但效果显著的投入。

2020年9月,也是锅圈业绩开始走上坡路的那年,官宣签约了知名相声演员岳云鹏为品牌代言人。据知情人士透露,岳云鹏的代言费达到千万元级别。这一年,锅圈门店数量突破了5000家。

此外,锅圈通过成为了CCTV-5美食合作伙伴,赞助综艺节目等方式频频寻求出圈。招股书显示,锅圈自2020年开始三年在广告上砸了3.6亿。

其中2021年锅圈的销售及分销开支猛增185.96%至6.294亿元,其中广告及推广开支从2020年的0.4亿元,增长至2021年的1.85亿元。

到了2022年,锅圈的这一开支略有缩减,但仍然高达了6.246亿元,广告及推广开支减少至1.38亿元。对此,锅圈食品表示,由于过往投资的广告及推广活动已经建立起相当的品牌影响力,因此在2022年减少了相关投资。

相较之下其研发费用三年累计为1.37亿,这也为锅圈贴上了“重营销、轻研发”的标签。

值得注意的是,当下锅圈切入的“在家吃饭”赛道已拥挤,火锅食材是一个低门槛的赛道,线上商超、生鲜巨头品台都是锅圈潜在竞争者。

此外,锅圈还面临着海底捞、蜀大侠等火锅品牌的内卷,海底捞开出了”海底捞外送食材自提站”,2022年海底捞外卖业务共计收入12.8亿元,同比增长103.27%。

面对供应链经验丰富的生鲜巨头,锅圈食汇引以为傲的供应链,或许都不再是其优势。

火锅产品是锅圈食品的主要营收来源,2020年至2022年,火锅产品分别取得23.9亿元、30.91亿元、53.52亿元的营收。尽管该分部取得的营收不断上涨,但其对锅圈食品总销售收入的贡献占比却一路走低,从2020年的81.9%下滑至2021年的79.7%,又在2022年进一步下滑至75.8%。

不过火锅类产品的一个硬伤是受季节性因素影响,营业浮动较大。因此,在主要营收来源火锅产品外,锅圈还在探索其他新的营收可能。

从产品营收结构看,过去三年,烧烤产品和其他产品的比重在不断上涨,分别从5.8%、12.3%涨至10.1%、14.1%,但10%的占比尚且无法有效证明其对整体商业化的拉动。

在露营风大火的当下,锅圈也是自然而然的搭上了这两顺风车,从在家吃饭转到了“露营+”生活方式的新营销场景。但随着疫情红利期的褪去,消费者习惯再次发生改变,无论是在家吃饭还是露营的频次也在递减。

一个观察是,随着境内外旅游的开放,露营这个因为疫情突然火起来的商业业态,正在被消费者打入了冷宫。近期,不少露营地经营者表示,生意变得很艰难,更有多家露营企业宣布倒闭。

锅圈这次“露营+生活方式”的故事很难讲出新的增量。