站在2023年底往回看,全球范围内的ESG投资已是蔚然成风。因渗透的社会议题之多,覆盖的主体之广,ESG投资的全球关注度在持续提升。

从晨星和摩根资产管理等机构发布的最新报告来看,全球可持续基金资产规模目前在2.7万亿美元之上,欧洲占比85%保持主导地位,包括中国在内的亚洲地区规模位居第三。特别是,这些机构关注到了固定收益和ETF在中国可持续投资领域的发展势头。未来30年,中国对绿色低碳投资的累计需求将达到487万亿元人民币,需要金融机构支持国家发展目标来填补这一投资缺口。

相关分析认为,中国ESG投资应努力争取“中国实践的国际化”,但参考海外经验则能少走弯路,大体有三类建议:一是用“融入式”方式做ESG投资,而不再由ESG研究部门去做研究,再把研究结果推给产品部门。因为从发展前沿来看,ESG应该是投资机构每个部门都要会的;二是先聚焦公司的ESG信息披露,在保障ESG数据质量的前提下再考虑布局相应的金融产品;三是扩大投资范围,覆盖更多前沿议题,针对这些前沿领域选择合适的融资结构。

七成亚洲可持续基金为股票基金

晨星最新发布的数据报告《全球可持续基金回顾:2023年第三季度》显示,2023年第三季度,全球可持续基金净流入为137亿美元。而上一季度修正后的净流入更是达到了236亿美元。

但从全球各个地区来看,不少地区依然实现了新资金净流入。《报告》指出,第三季度欧洲、亚洲、澳大利亚及新西兰均吸引了净新资金流入;欧洲作为全球可持续基金市场占比最高的区域,净新流入较上一季度有所下滑。与之相对的,美国、日本及加拿大均出现净流出。

资金流动变化,资产行情是主要原因。《报告》进一步显示,主要受到市场波动及全球宏观经济压力的影响,截至第三季度末,全球可持续基金资产规模下降4.2%,从上一季度的2.86万亿美元降至2.74万亿美元。这2.74万亿美元里面,欧洲占比85%,持续保持主导地位。美国占有全球可持续资产的11%。亚洲地区位居第三。

更具体看,《报告》显示,第三季度亚洲地区可持续基金总资产保持相对平稳。截至第三季度末,股票基金占亚洲地区可持续基金总资产的70%,仍为该地区最主要的资产类别。另外,可持续被动基金继续受到投资者重视,第三季度流入25亿美元,占可持续资产的比例从上一季度的46.4%上升至47.7%。

在资金变化的同时,全球可持续投资也在发生着方法论变化。摩根资产管理全球可持续投资主管吴兰君表示,可持续投资最早采用的是排除法,一些投资人基于自己特定的价值观,会在投资过程中排除某些产业。而伴随气候变迁加剧、自然灾害频发,ESG风险成为投资中必须加以规避的部分,所以可持续投资开始从排除法向整合法过渡。

“过去两年由于能源短缺等因素,很多投资人首先排除的就是能源业,但实际上我们依然需要石油、天然气,而且在这些行业当中,能够降低生产成本,同时还能投资研发碳捕捉、碳储存等节能减排新技术的公司,正是我们在投资中需要捕捉到的转型机会。”吴兰君表示,摩根资产管理会参与可持续投资研究,并将ESG方面的机会、风险整合到日常的投资组合管理之中。

摩根资产管理中国ESG业务总监张大川表示,接下来市场可能更需要主题性的可持续投资机会,各行各业都面临着转型发展,而且不同国家、不同产业关注的转型方向也都不一样,所以可以结合具体情况推出差异化、主题化的可持续投资策略。

中国对绿色低碳投资需求将达487万亿元

在讨论全球可持续投资时,作为世界第二大经济体的中国是不可或缺的创新角色。记者发现,无论是晨星等第三方机构还是摩根资产管理这样的投资机构,都给中国留出了专门的篇幅。

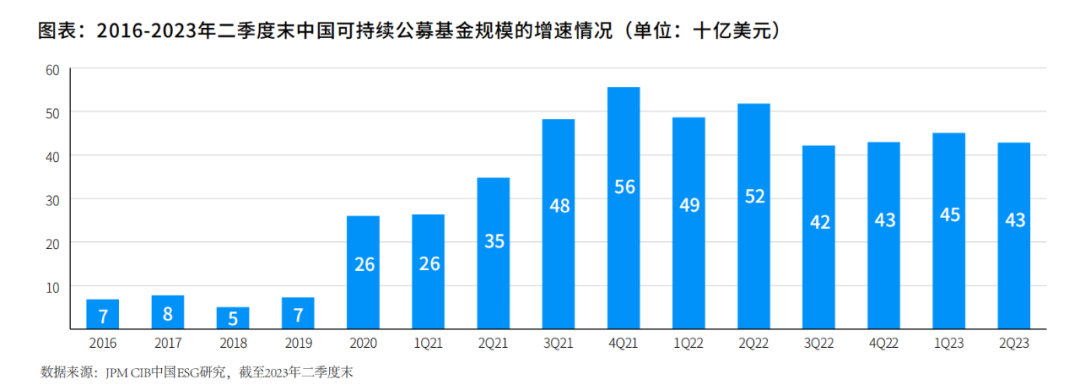

《报告》指出,在截至三季度末亚洲地区的可持续基金资产里,中国占比最高,超过67%。亚洲地区第三季度共推出20只新可持续基金,其中中国有7只。另外,摩根资产管理在11月15日发布的《中国的可持续投资之路》报告提及,欧洲或许在可持续投资领域处于领先地位,但除日本外,中国仍是亚太地区不可忽视的可持续投资市场。截至2023年第三季度末,中国在该领域占据67%以上的资产管理规模。中国金融学会绿色金融专业委员会在最近的一份报告中预测,未来30年中国对绿色低碳投资的累计需求将达到487万亿元人民币,需要金融机构支持国家发展目标来填补这一投资缺口。

和以往的主动权益投资视角有所不同,《中国的可持续投资之路》报告特别关注到了固定收益和ETF在中国可持续投资领域的发展趋势。

该报告表示,可持续固定收益投资在全球范围内越来越受欢迎,中国也不例外。2022年中国是全球发行绿色债券最多的国家。截至2022年年底,中国绿色债券的累计发行量已达4890亿美元。从2020年底的260亿美元,到2023年第二季度的420亿美元,中国市场流入ESG产品的资金正稳步提升。另外,截至2023年第三季度,活跃于中国市场的34只ESG基金中,表现出色的前5只基金中有3只是固定收益基金。另一方面,截至2022年底中国市场共有136只ESG主题指数基金,管理总金额达1187亿元。这些ETF中绝大多数和可再生能源及相关技术有关,与此同时ETF可追踪的指数标的也在扩容。

以国内主要指数供应商中证指数公司为例,中证指数负责人张志明近日表示,指数在联接ESG理念与ESG投资中发挥着重要的纽带和载体作用。目前中证指数公司形成了ESG基准、ESG领先、ESG策略、ESG主题和碳中和主题指数系列,发布ESG等可持续发展指数134条,其中股票指数102条,债券指数30条,多资产指数2条。跟踪的基金产品85只,资产规模合计1260亿元。中证指数公司还在ESG指数领域持续创新,推出了国内首条以降低碳排放强度为目标的沪深300碳中和指数,引领气候投融资创新。

可尝试“融入式”ESG投资

实际上,随着ESG投资在全球范围内的蓬勃发展,“国际化”与“本土化”的讨论也在同步展开。

比如,晨星总经理冯文认为,ESG评价标准不应过分强调“国际标准的本土化”,而应努力争取“中国实践的国际化”。这不仅因为“民族的就是世界的”,更因为ESG和可持续发展需要全世界各个国家的共同努力,而这个努力必须建立在多元、包容、平等、公正的基础之上。

冯文分析到,利益相关者理论是ESG的理论基础,这一理论是现代企业治理范式的根本变革,其核心在于强调现代企业存在的目的应该是为所有利益相关者创造价值,而不应该是仅仅最大化股东的利益。冯文认为,企业的利益相关者包括投资者、供应商、客户、员工、政府、监管、社区、媒体等。

在冯文看来,承担ESG评价责任的评级机构,是这一生态系统中的重要组成部分。一方面,评级机构对企业ESG表现作出的评价为ESG投资提供了决策依据,构成了可持续金融的重要市场基础设施;另一方面,这一评价也可以帮助企业发现存在的短板和不足,继而系统提高其ESG表现,从实践层面推动可持续发展目标的实现。“评级机构的价值不仅限于评级本身,更在于通过建立交流和对话的渠道,与其他利益相关者一起推动ESG投资和实践的蓬勃发展”。

针对国内情况,上海交通大学上海高级金融学院、可持续金融学科发展基金学术主任邱慈观给出的建议是“用融入式方式做ESG投资”。邱慈观说到一个现象:这几年大部分国内基金公司都已经开始招募ESG研究员,并形成一些专责单位,但数量还是非常少。而自从ESG投资主流化以后,一般国际上ESG投资做得好的公司已不再设立ESG研究部门。“他们不会由ESG研究部门去做研究,再把研究结果推给产品部门,而是用一种融入式的方式做,因为他们认为ESG是每一个部门都要会的。”

参考海外经验“少走弯路”

“国际化”与“本土化”的讨论不仅看到差异性,也需要看到彼此之间的兼容和借鉴。另外,两者在面对新的议题时的共同应对策略。

在邱慈观看来,ESG投资本身属于第三维度投资,即在风险、回报以外多加了一个常明确的ESG维度。针对这一维度所需要的数据以及投资以后的披露,国内还处于起步阶段。她说到,国际上对ESG报告的披露框架目前是三足鼎立格局,即欧洲一套、美国一套、国际可持续准则理事会一套,但三者之间的相容性比以前高很多。

虽然中国发展较晚,但吴兰君认为,参考海外经验反而能“少走弯路”。吴兰君以欧盟举例说到,推出ESG法规照常理应该是政府指导,帮助公司披露ESG信息,之后金融机构再根据信息做金融产品层面的结合。但欧盟的实际操作正好相反,这导致金融机构只能根据第三方机构提供的产业数据和模型去推断公司的ESG信息。吴兰君表示,中国市场可持续投资可以此为戒,首先要聚焦于公司的ESG信息披露,在保障ESG数据质量的前提下再考虑布局相应的金融产品。

此外,邱慈观表示,整个ESG投资关注的范围在逐渐扩大,覆盖更多相对前沿的议题,比如生物多样性问题、蓝色海洋问题等。因此,气候投资的视角也更加深化,并讨论用一些更新的视角做ESG投资,包括从儿童的视角去看问题。冯文也说到,虽然ESG的关注度逐年攀升,但是全球可持续发展仍然面临着紧迫的形势,应对这一挑战需要付出巨大努力。他表示,《自然》杂志近期发表的一篇重要论文指出,就安全且公正的地球系统边界而言,目前人类活动带来的影响,已超出了气候变化、空气污染、水循环、营养循环和生物多样性等8个边界中的7个,而且其中6个比气候变化面临的挑战还要严重。此外,在实现联合国17个可持续发展目标的道路上,截至目前只有15%的目标处于正轨,还有一些目标在朝着错误的方向前进,远未达到预期。

针对这些前沿领域,邱慈观建议要选择合适的融资结构。这些企业的盈利模式不明确、基础建设没有建立、政策法规也相对欠缺,所以ESG投资的产品非常少,需要靠别的资金结构去催化这个领域。国际上会使用混合金融的资本结构,把风险和回报模式不同的资本混搭式地在一起。“扩大议题、深化整体对ESG投资细分领域的概念,这都是我看到非常正面的表现。同时,针对‘漂绿’问题出台的法规,例如欧盟推出的《可持续金融信息披露条例》,致力于对ESG投资产品的绿色颗粒度做不同的分级,提高披露要求。”