证券时报记者 匡继雄

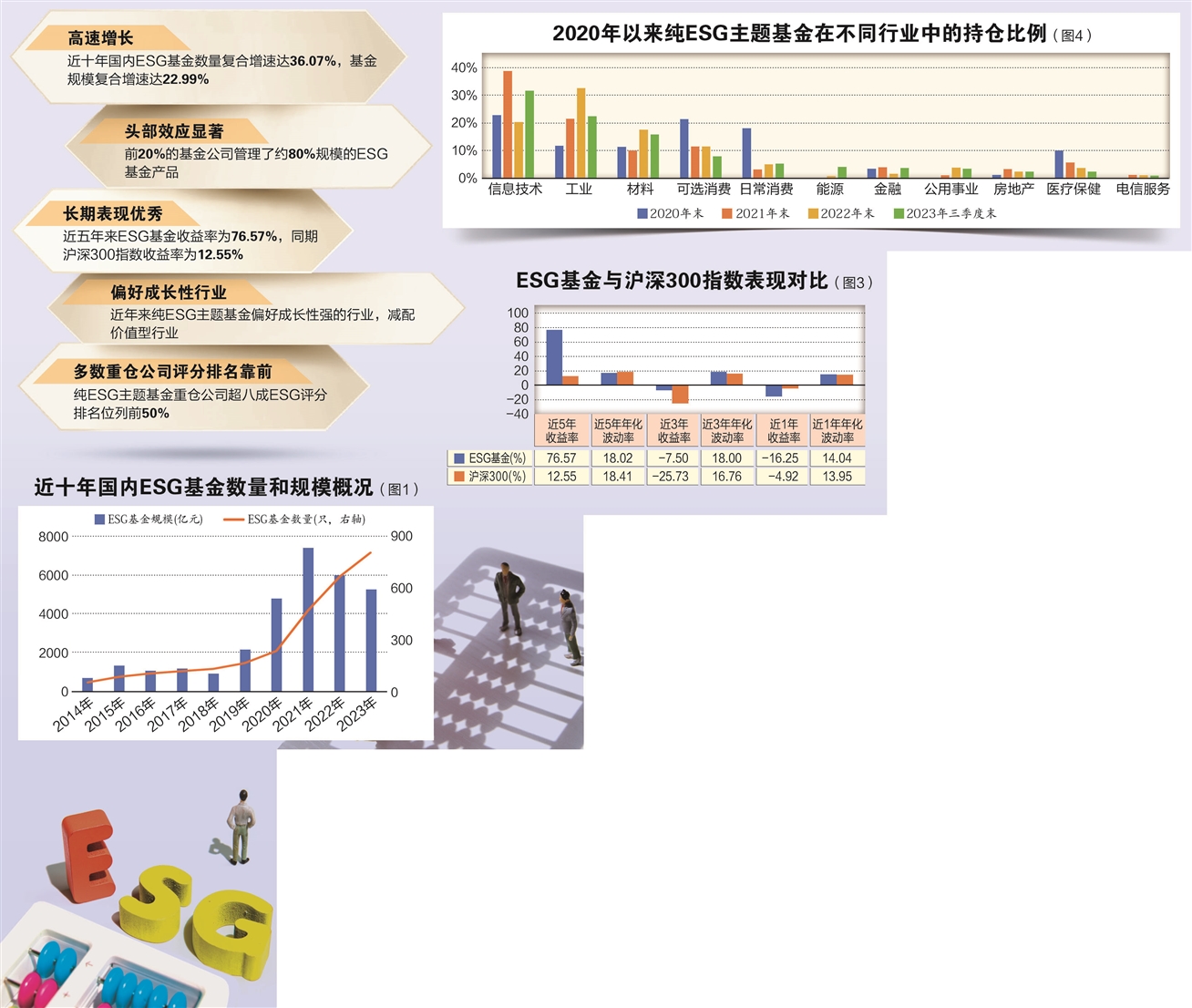

近年来,在双碳目标、共同富裕、乡村振兴等国家战略的推动下,可持续发展理念日渐深入人心,ESG已成为投资决策的重要考量因素,国内ESG投资基金发展迅猛,数量和规模近十年复合增长率分别达36.07%和22.99%。

当前,ESG基金存在哪些典型特征,其高速增长的背后蕴含哪些隐忧,如何更好地推动ESG基金发展?本文通过对ESG基金数据及其重仓股的研究,并采访该领域的权威专家,对这些问题一一进行回应,为监管机构、基金公司、投资者等ESG基金市场参与方提供决策参考。

特征一:

数量和规模高速增长

证券时报·中国资本市场研究院根据Wind数据统计,截至11月15日,国内ESG基金数量达805只,近十年复合增长率达36.07%;规模达5256.25亿元,受市场整体下行影响,较前两年有所下降,但总体趋势向上,近十年复合增长率达22.99%。

从ESG基金的类别来看,在投资目标、投资范围、投资策略、投资理念、决策依据、业绩基准、风险揭示等信息中,明确将ESG投资策略作为主要策略的纯ESG主题基金仅有122只,占比为15.16%;将ESG投资策略作为辅助策略的ESG策略基金有205只,占比为25.47%;主要考虑环保的环境保护主题基金数量为360只,占比为44.72%;主要考虑社会责任的社会责任主题基金数量为93只,占比为11.55%;主要考虑治理的公司治理主题基金数量为25只,占比为3.11%。

可以看出,目前市场上以环境、社会、治理等某个主题的泛ESG基金为主,纯ESG主题基金占比较小。

秩鼎技术创始人兼首席执行官刘相峰在接受证券时报记者采访时表示,相对于泛ESG基金,纯ESG主题基金在投资标的和投资策略的选择方面面临更多限制。从投资的灵活性角度及与机构现有投资框架集成度考虑,设计泛ESG基金可能对基金公司更为有利。此外,国内投资者对ESG投资的理解仍处于初级阶段,相较于纯ESG主题基金,新能源、绿色发展、低碳和社会责任等泛ESG主题基金更容易被投资者理解,在市场上更受欢迎。

商道融绿首席执行官张睿在接受证券时报记者采访时表示,纯ESG基金产品设计对基金公司的ESG投研能力、ESG评价体系及ESG数据应用都有较高的要求,目前不是所有的基金公司都有较完备的基础准备发行专业的纯ESG主题基金。

特征二:

基金管理规模头部效应显著

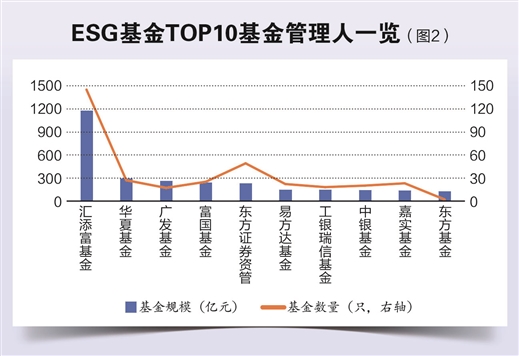

805只ESG基金涉及102个基金管理人。通过对基金管理人的管理规模进行排序,排名前20的基金管理人管理规模达4034.61亿元,占总规模的比例为78.56%,即前20%的基金公司管理了约80%规模的ESG基金产品,反映出ESG基金管理规模头部集中效应显著。

管理人规模最大的汇添富基金,规模达1180.67亿元,约为第二名的4倍,发行基金数量共计145只,其中汇添富价值精选规模超百亿元,位居首位。第二大基金管理人为华夏基金,共计管理27只基金,其中华夏能源革新、华夏中证新能源汽车的基金规模位居行业前十。此外,广发基金、富国基金、东方证券资管的ESG基金规模位居第三至五位,管理规模均超200亿元。

头部ESG基金管理人从多方面开展了ESG投资实践:

一是加入联合国负责任投资原则组织。华夏基金于2017年3月加入UNPRI,为国内首家加入该组织并承诺以国际标准进行ESG投资的公募基金公司。此后,东方证券资管、汇添富基金、广发基金、富国基金、易方达基金、嘉实基金等公司也相继加入了UNPRI。

二是搭建可持续投资管治架构。广发基金设立可持续投资业务委员会,下设ESG规划和产品组、ESG投研组和ESG风险管理组。其中,ESG投研组由ESG投资组和ESG研究组构成,投资组负责具体投资策略的开展,研究组负责建立内部的ESG评分体系,重点关注气候变化和低碳转型等主题研究和分析。汇添富基金形成了由ESG责任投资委员会审议决策,ESG执行工作小组统筹协调,跨部门协助支持的责任投资组织架构。其中,ESG责任投资委员会与公募、专户、社保和FOF投资委员会并行,以保持充分的专业性和独立性。

三是在投资分析和决策中考虑ESG因素,实施ESG整合。富国基金与上海财经大学共同成立上海财经大学富国ESG研究院,持续加大对ESG体系的深度研究,旗下权益、固收、量化三大产品条线均有融入ESG元素。嘉实基金将ESG因素全面系统地纳入到投资流程各个环节,并构建了嘉实特色的ESG研究框架、智能数据系统和ESG投研整合决策流程。

特征三:

长期回报表现优秀

从ESG基金收益率来看,长期回报表现优秀,短期收益表现平平。

近五年来,ESG基金收益率为76.57%,同期沪深300指数仅取得12.55%的收益率;年化波动率为18.02%,略低于沪深300指数。近三年来看,ESG基金下跌7.5%,同期沪深300指数下跌25.73%;年化波动率为18%,高于沪深300指数。近一年来,ESG基金下跌16.25%,没有跑赢沪深300指数;年化波动率为14.04%,高于沪深300指数,收益和风险情况均相对较差。

与同类基金相比,近五年来,有63.28%的ESG基金在同类基金中排名处于前50%,多数集中于同类基金排名前20%的水平,收益优势显著;近三年有56.22%的ESG基金在同类基金中排名处于前50%,整体收益率排名有所下滑;近一年仅有26.68%的ESG基金在同类基金中排名处于前50%,多数基金收益率在同类基金中的排名相对落后,整体收益率排名较差。

中国银河证券研究院ESG研究总监马宗明在接受证券时报记者采访时表示,企业对ESG的投入是有成本的,因此ESG投资的核心逻辑是可持续,追求的是中长期业绩。短期业绩取决于很多因素,其中之一是市场风格,如果ESG投资的行业与市场风格不一致,短期业绩也不会理想。

张睿指出,ESG基金的表现会受到市场整体环境的影响,并不是每一个市场阶段都有确定的超额回报。在关注基金的超额回报之外,还需要关注基金的波动、回撤等指标,以及ESG基金是否真正运用了ESG整合的方式来进行投资,对于ESG基金可能产生的正外部性也需要加以了解。

“大部分ESG基金的投资目标并非侧重于企业的短期利润,而是对社会和环境的外部贡献,以及长期的价值创造和风险规避。我们关注ESG基金的投资价值时,更应该从中长期而非短期的收益来进行评估。”刘相峰说。

特征四:

偏好成长性强的行业

与其他类型的ESG基金相比,纯ESG主题基金的重仓股更具代表性。

数据显示,纯ESG主题基金2020~2023年持仓市值前三的行业合计占比分别为62.31%、71.87%、70.42%和69.97%,反映出其所投行业的集中度较高。

从行业持仓市值比例来看,信息技术、工业、材料、能源行业的比例呈上升趋势,四个行业2020年末持仓市值占比分别为22.86%、11.78%、11.31%、0.002%,2023年9月末增长至31.72%、22.44%、15.81%、4.11%。可选消费、日常消费、医疗保健行业持仓比例呈下降趋势,三个行业2020年末持仓市值占比分别为21.41%、18.05%、10.05%,2023年9月末下降至7.97%、5.30%、2.32%,反映出近年来纯ESG主题基金偏好成长性强的行业,减配价值型行业。

实际上,从规模位居前十的纯ESG主题基金的投资逻辑来看,不少基金的投资策略更注重行业的成长性,2023年的投资策略主要是看好新能源、半导体、人工智能等方向,如兴全绿色投资结合行业主要矛盾、企业竞争优势和成长确定性、研究深度和定价平衡三个维度构建组合,前三大重仓股分别为中微公司、远兴能源和宁德时代;汇添富碳中和主题基金重点投资于新能源汽车、光伏、风电、储能、氢能等能源变革行业,三季度主要增持了汽车智能化、光伏新技术等资产。

张睿提到,多数纯ESG主题基金为主动型产品,重仓的行业可能与基金经理擅长领域和风格有关。

刘相峰表示,尽管目前各机构对上市公司的ESG评价方法存在差异,但总体都遵循ESG投资的基本原则,即从企业中长期可持续发展的风险和机遇出发构建评价标准,这与其对企业成长性的关注一致。

“ESG基金也面临业绩考核,不能逆势而行,其投资逻辑也难免会随着市场风格的转变而转变。因此,在选择ESG基金时,投资者应仔细查阅其投资策略和持仓,以判断是否符合自身期望的ESG投资策略。”马宗明说。

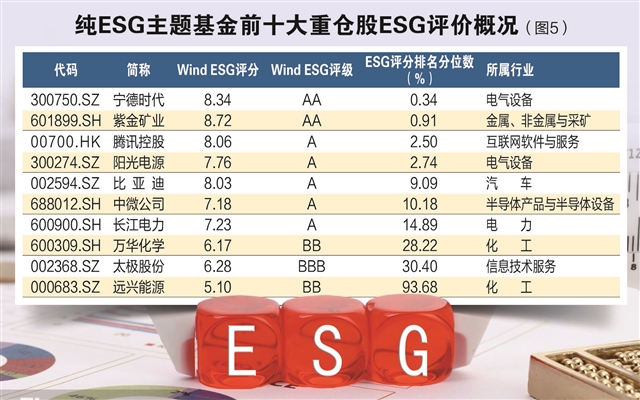

特征五:

超八成重仓股ESG评分较高

从纯ESG主题基金全部重仓股的ESG评分行业排名来看,80.46%的公司ESG评分排名位列前50%,约两成重仓股ESG评分处于行业下游水平。从纯ESG主题基金前十大重仓股的ESG评分行业排名来看,有9家公司位列前50%,7家公司位列前15%,其中宁德时代、紫金矿业位列前1%,分别位居行业第一位和第二位;远兴能源的ESG评分行业分位数为93.68%,显著低于行业平均水平,其在社会维度的管理实践得分与行业平均分的分差百分比达60.15%。

马宗明表示,当上市公司的ESG评分由低到高的时候,会带来超额收益。上市公司当前的ESG评分只代表过去的表现。如果一家上市公司目前ESG评分较低,但其通过制定长期ESG战略和规划,在未来的一到两年的时间里去实践ESG,去提升自身的ESG水平,企业的业务绩效也会随之上升,这是投资人想要看到的。

刘相峰认为,我国ESG投资正处于增长期。ESG基金的投资目标并非仅仅在于追求高ESG评分,而是在投资收益和ESG因素之间寻找平衡。根据秩鼎数据统计,ESG基金的重仓股与全市场公募基金的重仓股存在一定的重合,这体现了ESG基金在权衡不同因素后所做出的投资决策的结果。

三点隐忧与三项建议

近年来,虽然国内ESG基金发展较快,但仍面临不少挑战:

一是渗透率较低。目前ESG基金规模占股票型、混合型及指数型基金总体规模比例约为5%,远低于欧洲超30%的渗透率。

二是“漂绿”风险较高。纯ESG主题基金全部重仓股中,约两成公司的ESG评分位列行业后50%;前十大重仓股中,也出现了ESG评分行业分位数处于93.68%的企业,这反映出ESG基金的部分重仓股ESG表现欠佳。目前国内对ESG产品的信息披露没有特别规定,基金公司均根据公募基金产品的披露要求来进行ESG产品信披。大部分基金只在披露ESG理念和ESG投资策略的信息层面做了说明,对ESG投资的成分构成变化以及对环境保护、低碳和社会贡献方面的披露严重不足,导致基金的“含绿量”不透明,增加了市场的“漂绿”风险。

三是ESG评级差异影响资产配置。目前国内外还没有统一的ESG评级原则,不同评级机构对同一上市公司的ESG评价结果存在较大差异,这导致了投资组合的资产配置比例不固定,对资产组合构建产生不利影响。

针对这些问题,上述专家从政府、基金公司和第三方机构等层面给出了以下建议:

一是积极支持ESG基金的发展,推动市场参与方建立相对统一的本土化ESG评价体系。

张睿表示,近期召开的中央金融工作会议明确提出,要做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章。ESG基金是契合绿色金融和普惠金融的产品,相关部门应该积极支持和推动。同时,为避免ESG基金“漂绿”问题,也需要加强监管,确保其能够兼具投资和ESG的双重属性。

“应鼓励企业和基金公司主动披露与ESG相关的信息,并促进市场各参与方共同制定并采用相对统一的ESG评价标准。这有助于降低不同机构之间的ESG评价差异,提高市场的透明度和一致性。推动ESG信披将帮助投资者更准确地了解企业ESG表现,促进更全面的ESG评估。”刘相峰说。他还补充道,“应鼓励基金管理公司推出更多创新的ESG产品,特别是不同主题的泛ESG基金,满足不同投资者的需求,提高其对ESG投资的认可度和接受度,以促进ESG市场更广泛的发展。”

二是基金公司需加强ESG投研能力建设,并积极参与投后管理,推动企业做好ESG工作。

张睿认为,基金公司只有在ESG投研能力、ESG评价体系等方面的建设苦练内功,从专业的角度在投资中纳入ESG因素,才能打造出既符合ESG标准,又能够给投资者带来投资价值的ESG基金产品。

马宗明表示,对于基金管理人来说,关注上市公司ESG的战略规划和可行性实施路径比其当前的ESG评级更重要,尤其是在ESG上有“原罪”的高污染、高耗能、高排放行业。ESG基金管理人应关注相关企业,积极参与到上市公司的投后管理过程,推动其做好ESG工作,促进企业实现绿色转型。

三是第三方机构和媒体应加强对ESG投资的传播和影响力。

张睿表示,为了让重要机构投资者和广大公众投资者更好地了解ESG投资的价值以及对社会和环境的重要性,第三方机构和媒体需要加强对ESG投资的传播和影响力。只有这样,市场生态才能得到更好的建立,需求也会增加,ESG基金才能实现更健康的发展。

刘相峰指出,推动ESG投资理念的普及,可以使更多投资者深刻理解ESG因素对长期投资价值的影响,有助于解决ESG基金在短期收益和长期可持续发展之间的矛盾,为ESG投资市场规模的增长提供坚实基础。