在上周五公告终止收购广西长科100%股权后,10月24日,宁波长鸿高分子科技股份有限公司召开关于终止重大资产重组事项投资者说明会。长鸿高科董事长陶春风,董事、董事会秘书兼副总经理白骅,交易对方代表沈升尧,重组标的财务总监李权发等出席会议,并就市场关注的诸多收购细节进行答疑。

在长鸿高科原计划中,旨在以广西长科作为拓展东南亚市场的桥头堡,为公司带来新的增长机遇和业务拓展,但出于对市场环境变化以及公司实际情况的考虑,该重组计划暂时终止。

投资者说明会上,长鸿高科进一步指出,由于拟收购的资产质地较为优异,有利于公司的业务拓展,公司将继续围绕既定的发展战略开展各项工作,待企业经营情况、市场环境等各方面条件成熟后,再行考虑重启本次重组事宜,同时公司也将继续积极拓展新的业务领域,寻求新的发展机遇。

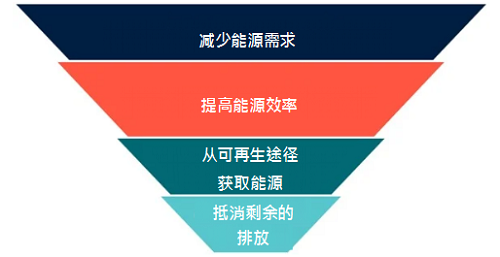

短期市场波动并不改长鸿高科对于其所处赛道和未来发展的长期看好。自成立以来,长鸿高科专注于苯乙烯类热塑性弹性体TPES领域的业务开展,同时坚持绿色低碳的发展理念,卡位全生物可降解材料PBAT的黄金赛道。

谈及可降解行业未来发展时,长鸿高科董事长陶春风称坚定看好:“可降解塑料业务符合国家和社会发展的大方向,具有广阔的发展前景和生命力,PBAT已成为目前世界公认的综合性能最好的全生物可降解材料,是生物降解塑料用途最广泛的品种。”

下一阶段,长鸿高科将持续做好经营工作,努力提升公司的竞争力和业绩,通过构建高端化TPES+绿色低碳PBAT“双轮驱动”模式实现高质量、加速度发展;同时将继续按照回购计划根据市场情况有序推进股份回购工作。

根据长鸿高科此前公告,基于对公司未来发展前景的信心和基本面的判断,其拟回购股份用于股权激励,回购价格不超过22.15元/股,回购金额5000万元至1亿元。截至10月18日,长鸿高科累计回购公司股份88.34万股,占公司目前总股本6.42亿股的比例为0.138%,回购成交的最高价为15.08元/股,最低价为12.92元/股,支付的资金总额为1249.04万元。随着股份回购逐步实施,长鸿高科持续坚定长期信心。

长鸿高科表示,未来将持续保持良好发展势头,致力于为投资者创造更高的价值,维护所有股东的利益。