文:权衡财经iqhcj研究员 朱莉

编:许辉

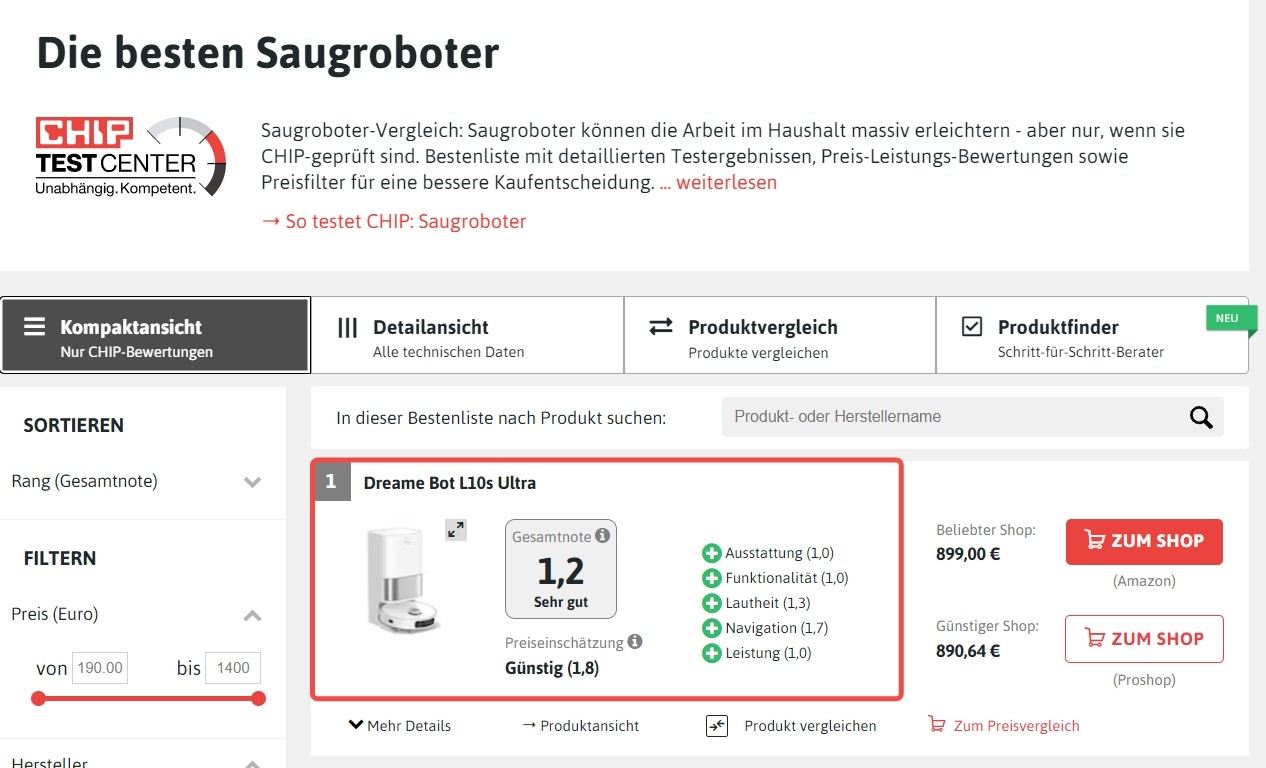

目前,在中国CVD碳化硅零部件市场中,崇德昱博、东海碳素、西格里碳素等国外企业仍占据主要市场份额,国产CVD碳化硅厂商市场份额占比不高。据统计,2021年,CVD碳化硅零部件领域中国市场前四大厂商均为国外企业,其市场份额合计接近80%。

9月27日回复了第一轮问询的深圳市志橙半导体材料股份有限公司拟在创业板上市,保荐机构为国泰君安证券,其为上述领域不多的中国厂商之一。本次公开发行新股数量不超过2,000万股,且发行数量占公司发行后总股本的比例不低于25%。公司此次拟投入募集资金8亿元,用于SiC材料研发制造总部项目、SiC材料研发项目和发展和科技储备资金。

志橙半导体实控人持股比例较低,早期投资方已套现超2亿元;市占率仅为2.02%,业务规模较小,产品类型较为单一;社保缴纳数据存在差异,子公司连续受罚;前五大客户与供应商均过半,存在关联销售,石墨供应最终来自境外;应收账款和存货双双走高,产销率长期低位。

实控人持股比例较低,早期投资方已套现超2亿元

2017年12月26日,公司股东朱佰喜、祝文闻共同出资设立志橙有限,注册资本为500.00万元人民币,均以货币方式出资。2022年12月,股份公司成立。自有限公司设立以来,公司进行了7次增资和4次股权转让。2022年7月,公司新增12名股东,其中5名通过受让部分原股东所持有公司股权入股,7名通过增资入股,入股价格为98.42元/注册资本。截至招股说明书签署日,公司共有40名股东,其中23名股东属于《私募投资基金监督管理暂行办法》等法律法规所规范的私募投资基金管理人或私募投资基金。

2019年9月,共青城弘兴以9元/注册资本的价格,向公司增资了999.99万元,由此计算公司估值为1亿元。次年12月,共青城志达、合肥原橙、共青城紫槐向公司合计增资4999.73万元,增资价格上涨为40.5元/注册资本,对应公司估值为5亿元,一年时间公司估值翻了5倍。实际上,这3家私募基金连同广东芯未来背后均为同一家投资机构,即上海兴橙投资管理有限公司。兴橙资本的被投企业芯原微电子、中微公司已完成IPO,而中微公司即为志橙半导体的关联方。今年3月,中微公司披露,曾经的第三大股东兴橙资本已经累计套现40亿元。而在志橙半导体上,兴橙资本前后累计已套现2.19亿元。而2022年,公司现金分红金额为2122.01万元。

朱佰喜为公司控股股东、实际控制人。截至招股说明书签署日,朱佰喜直接持有公司15.50%股份,为公司第一大股东。朱佰喜担任共青城志橙、共青城喜橙和共青城和橙的执行事务合伙人,三个持股平台分别持有公司8.84%、3.08%和0.99%股份,朱佰喜通过直接持股及三个持股平台合计控制公司28.42%的股权。祝文闻直接持有公司8.91%股份,为公司第三大股东及朱佰喜的一致行动人。假设本次公开发行股份2,000万股,本次发行完成后,朱佰喜直接持股比例为11.63%,控制公司的表决权比例为27.99%,有所降低。

截至招股说明书签署日,公司实际控制人朱佰喜通过直接持股、控制三个持股平台及其一致行动人祝文闻合计控制公司37.32%的股份对应的表决权。2022年12月,朱佰喜与三个持股平台、祝文闻签署《一致行动人协议》。祝文闻虽作为朱佰喜的一致行动人,但除作为公司有限公司时期的监事、公司股改后的董事并持有公司8.91%的股权外,未在公司参与实际经营管理,也未在公司董事会、股东会提出议案。前述一致行动安排系加强朱佰喜的控制权,并不导致祝文闻共同拥有公司控制权。

值得注意的是,因2018年-2019年东旭光电未能对对外担保事项及时履行审议程序及信息披露义务,时任东旭光电董事长的公司独立董事武吉伟于2020年12月受到深圳证券交易所通报批评的纪律处分。武吉伟于2022年11月至2025年11月任职公司独立董事。

市占率仅为2.02%,业务规模较小,产品类型较为单一

志橙半导体成立以来主要研发、生产、销售用于半导体设备的碳化硅涂层石墨零部件产品,并提供相关碳化硅涂层服务,2020年-2022年,公司的营业收入分别为4248.92万元、1.191亿元和2.759亿元,净利润分别为1550.42万元、5145.75万元和1.147亿元。

全球半导体设备市场主要由北美、欧洲、日本等国际厂商主导,受产业链发展影响,配套半导体设备核心零部件制造商主要位于设备厂商所在区域。根据QYResearch统计数据,2021年全球CVD碳化硅零部件市场规模为7.07亿美元,公司在全球市场占有率仅为2.02%,与国际同业相比公司业务规模较小,资金实力较弱,产品类型较为单一。

报告期内,志橙半导体主要产品包括SiC外延设备、MOCVD设备、Si外延设备用碳化硅涂层石墨零部件,并持续开发半导体设备用实体碳化硅零部件、烧结碳化硅零部件等新产品。在半导体设备用碳化硅涂层石墨零部件领域,东海碳素、崇德昱博、西格里碳素、东洋炭素、阔斯泰等国际龙头成立时间长,且北美、欧洲、日韩等地区半导体市场发展程度高,国际材料及零部件龙头公司产品线布局相对完善。现阶段,公司产品线覆盖广度方面与上述国际巨头尚存在一定差距,公司在行业内的综合竞争力与国际龙头企业相比仍存在不足。

报告期内,志橙半导体主营业务收入主要来源于半导体设备零部件销售和提供涂层服务,两项业务收入占比约90%。公司SiC外延设备零部件实现销售收入455.27万元、2,448.77万元和1.101亿元,占主营业务收入的比重为10.72%、20.56%和39.91%。

2020年-2022年,志橙半导体主营业务毛利率分别为72.77%、78.15%及78.49%,远高于可比同行均值53.13%、51.13%和42.59%。显著高于国内可比公司,且可比公司毛利率均逐年下降。

公司称毛利率较高的原因主要为暂时不存在国内竞争对手强力竞争。报告期内,志橙半导体MOCVD设备零部件业务毛利率分别为72.84%、79.19%、76.36%。公司称2021年毛利率大幅上升原因为领用石墨材料价格下降,而实际上公司石墨采购价格报告期内持续大幅上升。报告期内,公司外购零部件业务毛利率分别为79.73%、75.84%、76.51%。外购零部件用于与自制碳化硅涂层石墨零部件配套出售。以超过可比同行20-36个点的超高毛利率,志橙半导体能够在市场竞争中赢得一席之位,可离不开投资机构的捧场。

社保缴纳数据存在差异,子公司连续受罚

报告期各期末,志橙半导体员工人数分别为52人、118人和218人。截至招股说明书签署日,公司有全资子公司2家东莞志橙和广州志橙、分公司1家深圳志橙分公司。查公开资料,母公司志橙半导体2020年-2022年社保缴纳人数均为0人。东莞志橙2020年-2022年社保缴纳人数分别为42人、83人和126人;广州志橙2020年-2022年社保缴纳人数分别为0人,21人和74人。合计缴纳社保人数分别为42人、104人和200人。招股书显示,公司社保缴纳人数分别为48人、112人和211人。招股书信息与公开资料数据存在差异。

志橙半导体共有核心技术人员3名,朱佰喜、薛抗美和靳彩霞。2022年,朱佰喜、薛抗美和靳彩霞从公司领取薪酬分别为123.24万元、131.59万元和240.79万元。薛抗美和靳彩霞自2022年3月开始计提的股份支付费用根据其从事研发活动和管理活动的工时占比分别计入研发费用和管理费用。

报告期内,公司研发费用为433.29万元、1,367.21万元和2,708.90万元,研发费用占营业收入的比例分别为10.20%、11.48%和9.82%。报告期内直接物料消耗当期研发费用的比例分别为26.32%、36.30%、21.65%;2022年研发费用中新增股份支付费用587.38万元,占当期研发费用21.68%。

报告期内,志橙半导体及其子公司、分公司共受到3项行政处罚。2022年5月17日,广州志橙色因丢失2016版增值税普通发票,国家税务总局广州市黄埔区税务局第一税务所对其处于罚款200元;2022年8月17日,广州志橙因未经备案擅自购买易制毒化学品,广州市公安局黄埔区分局对其处于罚款1万元;2022年8月17日,广州志橙因未在规定时限内备案所购买的易制爆危险化学品,广州市公安局黄埔区分局责令其整改。

前五大客户与供应商均过半,存在关联销售,石墨供应最终来自境外

报告期内,志橙半导体向前五大客户的销售金额占公司当期营业收入的比例分别为60.37%、56.31%、52.19%。2022年11月公司完成股份制改造后,中微公司董事张亮为公司新任董事,中微公司成为公司关联方,且中微公司持有公司4.81%的股份。

报告期内,公司关联销售的金额分别为457.22万元、1,830.15万元和1,554.35万元,占当年营业收入的比例分别为10.76%、15.36%和5.63%,公司关联销售主要是对中微公司销售半导体设备零部件,除中微公司外,报告期内,公司存在向新昇半导体销售少量的Si外延设备零部件和向石金科技提供少量委托加工服务的情况。

报告期内,公司对中微公司的关联采购金额分别为151.45万元、110.98万元和445.25万元,占当期营业成本的比例分别为13.09%、4.26%和7.50%;公司对中微公司的采购主要系支付特许权使用费和采购设备零部件。2022年,公司特许权使用费上升较多主要是随着公司向第三方客户销售的中微授权系列产品的销量增长,向中微公司支付的授权费对应增加。除此以外,报告期内,公司向中微公司主要采购生产设备所需的气体流量计等零部件。公司目前正在从事的主要在研项目合计6项,与中微公司、北方华创合作研发项目共3项,两者均为前五大客户。

2022年客户A为公司第一大客户,采购额为5,296.19万元,占比19.20%,据重大合同显示,公司为客户提供涂层服务,合同额为1,639.50万元已履行完毕。2021年仅为920.18万元,占比7.72%。

报告期内,志橙半导体生产所需的特种石墨材料均通过外购方式取得,部分原材料原产地位于国外。报告期内,公司各期石墨采购金额分别为501.38万元、1,476.48万元和3,645.98万元,占公司各期采购总额的比例分别为45.00%、42.51%和44.82%。报告期内,公司向前五大供应商的采购金额占当期采购总额比例逐年下降,分别为76.07%、55.72%及50.83%。

公司第一大客户为供应商A,未显示出相应的资料。而公司石墨供应商中,最终原材料来源为境外的供应商主要包括供应商A、青岛海金石墨精密科技有限公司、供应商D等企业,报告期内,志橙半导体对上述供应商采购额占石墨采购额的比例分别为77.64%、80.99%、60.19%。其中海金石墨为小规模企业,未实缴。据青环城罚字〔2017〕264号文件显示,其2017年建设项目未经审批,需要配套建设的环境保护设施未经验收,正式投入石墨制品、模具加工生产被处罚3万元。

前五大供应商之一空气化工产品包括了广州空气产品和东莞空气产品,为美国空气化工在华子公司。查阅公开资料,其一路受罚,包括历史行政处罚多达22条。

此外上海东洋炭素有限公司为公司2020年第五大供应商,重大合同显示,双方合同达165.18万元,已履行完毕。而上海东洋炭素为东洋炭素株式会社之下属企业,也为公司的竞争对手。

应收账款和存货双双走高,产销率长期低位

报告期各期末,志橙半导体应收账款的账面价值分别为1,222.92万元、3,362.57万元和7,205.58万元,占总资产的比例分别为12.58%、14.91%和12.71%,公司应收账款周转率分别为4.84、4.92和4.94。

报告期各期末,志橙半导体存货的账面价值分别为638.95万元、2,108.53万元和5,655.49万元,占总资产的比例分别为6.57%、9.35%和9.98%,公司存货周转率分别为2.48、1.85和1.51。

公司各期石墨采购量均超过了领用量,石墨储备量快速提升。2020年末、2021年末,公司均储备了第二年全年用量约60%左右的石墨原材料,2022年末也基于业务发展预期储备了约355吨石墨。此外报告期内,公司外协加工费分别为55.88万元、336.04万元、802.44万元。

报告期内,志橙半导体产能利用率分别为75.69%、97.52%、89.89%,而产销率逐年下滑,分别为85.77%、81.26%、74.64%。公司称若还原各期末公司备货以及特殊原因导致的未及时发货数量后,公司的产销率为85.77%、86.05%和86.42%,基本保持稳定。此外,由于公司处于快速发展阶段,且存在约1个月的生产销售周期,因此全年生产数量一般多于销售数量,导致公司产销率距离100%有一定差距。

2021年,志橙半导体除涂层服务外的其他主要产品平均单价均有不同程度下降,主要系公司因销售量增加而给予客户价格优惠或通过降价的方式促进产品销售所致。