普华永道的中国ESG可持续战略与运营主管合伙人钟晓扬近日在采访中 表示,许多计划在香港上市的内地企业由于之前未做足够的准备,导致在上市进程时遭遇被动的信息披露问题,这将会对企业的形象产生负面影响。针对此,他建议:“有意向赴港上市的公司,至少提前2-3年做好ESG的准备工作。”

普华永道于10月12日在北京,上海和深圳正式公布《2023年香港上市公司环境、社会及管治报告调研》,为香港上市或有意赴港上市的内地和境外企业提供在ESG实践、管理和披露上的参考建议。该报告结合了2021版的《环境、社会及管治报告指引》、《气候信息披露指引》以及香港联交所的最新气候信息披露咨询文件。

此次报告从恒生行业分类系统中选择了12个一级行业类别,并对其中300家已公布2022财年ESG报告的上市公司在ESG方面的整体披露与管理情况展开了调研。

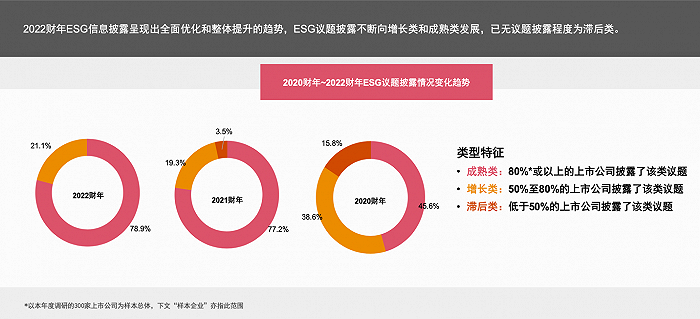

调研基于香港联交所ESG报告指引中的强制披露要求,涉及12个一般披露层面和36个环境绩效指标。根据披露率,分为三类:成熟类、增长类和滞后类。

调研样本企业的结果图,由普华永道提供

调研样本企业的结果图,由普华永道提供

据介绍,成熟类信息披露主要集中在企业日常运营过程当中的相关工作,相对而言企业整体基本面比较好,披露难度也相对比较低;增长类信息披露集中在新兴ESG领域,如气候变化、供应链管理等有关;而滞后类主要涉及新的合规要求,或之前的管理空白,所以相对较少。

但值得注意的是,今年无议题被划分为滞后类,所有议题都处于增长类或成熟类。

普华永道中国ESG可持续发展披露和管理咨询合伙人胡牡丹表示,从近三年的数据来看,成熟类议题的披露率从2022财年的45.6%急剧增长到78.9%。先前增长类和滞后类的议题在今年均有所提升,部分进入成熟类。

多数上市公司已在政策方面完成了全面的披露,如环境及自然资源政策、供应链管理政策和反贪污政策等;披露率均超过80%,部分接近100%。

自2012年香港联交所推出《ESG报告指引》为上市公司提供自愿披露建议后,到2019年进一步修订《指引》,将其由自愿披露转为“不披露就解释”的模式,持续加强对上市公司ESG信息的披露标准。

今年4月14日,联交所建议引入与国际可持续准则理事会气候披露准则一致的新要求,并计划将其纳入香港上市规则的附录27D部分。该气候相关信息披露规定主要围绕管治、策略、风险管理以及指标和目标展开。同时,咨询文件还详细列出了具体的气候披露要求;预计将于2024年的1月1号开始生效。

胡牡丹认为ISSB在气候方面的要求对于国内部分企业来说是一大挑战,“这对企业来说,影响还是挺大的,因为国内很多企业在气候披露的基础相对薄弱。”

ISSB不仅提高了企业的内部管理标准,还对气候风险管理、运营策略及财务等方面的指标和目标都提出了更高要求。另外,还有针对董事会在ESG方面的责任与领导力的指南。一旦公司出现负面事件,必须按照相关规定进行公开披露。比如,香港联交所和深交所都明确规定,在发生重大环境污染或员工死亡事故时,公司必须及时发布相关信息。

普华永道在此次调研中发现,多数样本企业已在其报告中根据联交所的ESG相关指引披露了温室气体的范围1和范围2的排放数据,但对于范围3的排放数据以及转向低碳经济的转型计划等新提出的指标,这些企业的披露程度仍有待提高。

《企业标准》针对温室气体核算与报告设定了三个范围。首先范围1指来源于企业自身运营的所有直接排放,比如燃烧化石燃料、公司车辆的排放或者生产过程中产生的排放;其次范围2指来源于购买的电力、热力、冷却和蒸汽的使用产生的排放;最后范围3指除范围1和范围2以外的排放,通常是企业价值链中的其他部分产生的。这可能包括供应链中的排放、员工通勤、商务出差、产品使用阶段的排放、废弃物处置等。

考虑到范围3排放数据的核算难度和数据质量问题,上市公司应尽早开始准备这些披露信息。

香港联交所在2020年7月更新了上市申请指引,强调IPO申请公司应在上市前筹备ESG相关工作,并确保董事会在上市过程中对企业管治和ESG机制进行有效建设。此外,上市申请公司还需在招股书中详细披露关于环境和社会管治的信息,如管理ESG风险的方式和公司内部的相关政策。

胡牡丹表示,港联交所高度重视ESG管理,并视其为市场和企业高质量发展的基石。对于赴港上市的公司,香港联交所呼吁所有企业能积极学习和遵循港交所的ESG要求。

港交所数据显示,目前已有超过1430家内地企业在香港上市,占香港上市公司总数的比例超过55%。如果以总市值来计算,内地企业占港股总市值接近八成,交投量超过八成。

内地大部分企业,尤其是中小型企业目前在ESG报告披露方面属于初始阶段。普华永道中国ESG可持续发展披露和管理咨询合伙人徐晓宇提出:“对中小企业来说这是一次学习和完善的机会。可以参考与市场主流报告框架的差距,逐步强化自身的ESG管理机制,并提高信息披露的准确性和可靠性。”

据《中国上市公司ESG行动报告》数据显示, 2007年至2022年期间,A股上市公司ESG报告的披露比例维持在20%—25%范围内。到2022年底,披露率已上升至28.65%,共有1455家公司公布相关报告。到了2023年6月,这一数字进一步增加到1738家,同比增长22.14%。

其中,深交所上市公司ESG披露增长率最高,为32.41%。而北交所仅有3家公司进行了ESG披露,尚处于初级阶段。另外,2023年的数据显示,中央国有企业的ESG披露率达到了73.5%。而民营企业及其他类型企业的披露率相对较低。

截至2023年6月底,有7个行业的上市公司ESG/社会责任报告披露率超过了50%;只有金融业的上市公司披露率超过90%。

另一方面,供应链的ESG风险也备受关注。《ESG报告指引》明确要求上市公司透露其供应链管理的策略,特别强调了绿色采购与供应链的ESG风险控制。

根据普华永道调研数据,92%的样本企业已经透露了他们的供应链环境和社会风险的管理措施;而有79%的企业明确披露了他们的实施与审查流程;同时,76%的企业详细列明了在采购过程中所重视的因素。此外,部份上市公司也积极公布与环境和社会相关的定量指标,例如温室气体的总量及密度、能源消耗、无害废弃物的产生情况等。

针对供应链绿色转型、成本控制和可持续发展方面等问题,普华永道提出了一些建议供参考。首先,企业管理须提高时效性,快速响应监管变化;其次,采用准确的碳排放核算,重视气候风险;然后,加强供应链中的ESG风险关注;最后,利用数字化工具优化数据收集和分析,增强透明度和决策支持。