近日,北京大学企业大数据研究中心发布的《小微经营者调查报告》显示,小微企业2023年第一季度利润率转负为正,环比增长3.7个百分点;现金流平均可维持时间升至2.6个月。

与此同时,调查结果提示,经营成本居高不下、市场需求不足仍是小微经营者最主要压力来源。尤其是前者,受租金、材料、人力成本上涨等因素影响,这部分支出上涨幅度较大。两头承压之下,小微经营者对于借款的成本、额度、效率也变得更为敏感。

而另一方面,监管部门针对实体经济金融需求的现状,也在不断细化小微金融服务的要求,希望同时实现“增量扩面、减费让利、提质增效”的多重目标。

这对于金融机构而言,如何跨越“量价质”,成为当下的既定任务。

跨越“量价质”的新方式

量从何而来?费用如何降低?质量如何保证?对于这些问题,中壬蓝莓为金融机构提供了一套可操作的解决方案——“获客+风控”一体化,解决金融机构最为关心的获客难题和精准风控难题。

站在金融机构角度,出于规模经济、避险偏好考虑,通常会要求更高资金价格补偿风险。尤其是对于处于风控薄弱环节的中小金融机构,如何运用创新技术手段高效、准确地识别风险并及时阻断,同时又不会因为过于审慎的风控准入机制、中小微企业缺失的数据而将一些优质中小微企业拒之门外。借助智能化构建更强大的风控能力和风控体系,成为了一项重要挑战。 也就是说,如果想要降低价格,第一步是精准风控带来的提质增效。

其次,在出色风控能力下,金融机构的获客也是一项重要能力。小微金融市场进入存量时代,面临越来越卷的市场,如何自主获客已成为目前中小金融机构面临的最大痛点。

在此背景下,中壬蓝莓的“获客+风控”一体化模式,便成为不少金融机构跃跃欲试的新途径。

“获客+风控+机构”的最优三角

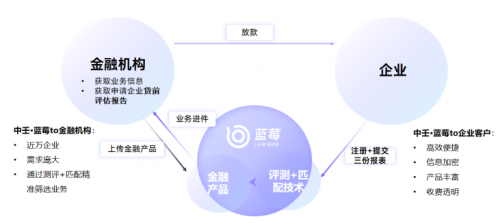

中壬蓝莓的模式,是依托中壬银兴智能风控——PVE债权评测系统,构建的一项链接金融机构和中小微企业客户的线上融资生态圈。

在该圈层里,金融机构发布产品,蓝莓进行获客引流,中壬则提供数字化风控测评,进行企业贷前信贷测评,测评完成后为企业匹配合适的融资产品。一旦企业申请了融资产品,该产品所属的金融机构将立刻收到业务进件通知,机构工作人员可在金融机构中台上进行业务处理,从而完成企业的融资操作。

中壬蓝莓的特点在于,帮助金融机构实现贷前获客和数字化风控审核,节省了金融机构大量的获客和风控成本。对于金融机构而言,仅需在平台上注册认证,认证成功后即可进入金融机构中台进行产品上传和客户接收以及业务处理,全程线上操作,省时便捷。

蓝莓金融机构中台业务处理面板

“测评+匹配”的双重贷前审核

据悉,中壬蓝莓内置的风控源自中壬银兴的PVE债权系统,该系统有自动进行数据提取、分析以及处理能力,能够提高使用者的分析效率。具体而言,企业仅需上传财务报表、流水以及纳税申报表,即可快速完成信贷测评。测评包括一系列功能,如流水反欺诈,测算企业未来30-90天内现金流安全区间值,并针对企业的“成长能力指标”、盈利能力分析、“营运能力分析”、“偿债能力分析”输出可视化的报告。

测评报告可以帮助金融机构有效识别评测企业还款能力及合适的借贷金额。该过程以智能化测算代替人工审核操作,不仅助力金融机构提升业务决策效率,更降低了人为操作的风险,也能通过释放人力物力快速实现降本。据了解,中壬银兴风控服务下的整体逾期率低于0.96%,风控实力让人放心。

中壬银兴评测报告

值得注意的是,由中壬蓝莓端进入的客户,不仅需要经过平台风控测评,还需通过平台的精准匹配,才会推荐给金融机构,这样相当于设置了两道贷前审核门槛,能最大化节约金融机构的时间、人力成本。

银行X中壬蓝莓,定制化部署,降本增效

当下的金融科技市场中,不乏一些提供智能风控的金融科技服务商,也有不少提供获客展业的中介渠道。但“获客+风控”一体化的模式并不多见。截至目前,中壬蓝莓上的企业客户已超2万家,平台通过线上线下方式拓客,积累了大量的企业资源,为金融机构获客展业提供了优势基础。

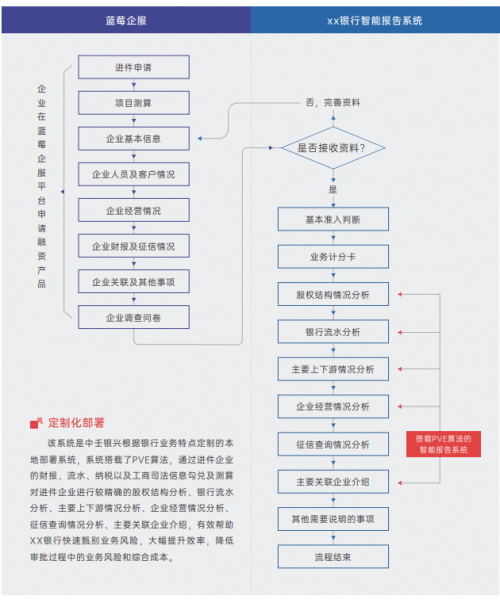

据悉,某银行与中壬蓝莓达成合作后共建智能报告系统。该系统是中壬蓝莓根据银行业务特点定制的本地部署系统,系统搭载了中壬银兴PVE算法,由蓝莓作为前端获客,中壬PVE智能风控系统进行测算。在蓝莓平台上申请该银行产品,系统自动推送给银行工作人员,并有效帮助该银行快速甄别业务风险,大幅提升效率,降低审批过程中的业务风险和综合成本。

据悉,接下来,蓝莓还将与多家金融机构达成合作,依托中壬智能风控联合开发产品,服务企业类型丰富,风控特点各有不同。这种差异化风控,能让不同类型的企业最终获得量身定制的金融产品。

目前,包括国有及民营银行、担保机构等在内的金融机构均已成为中壬蓝莓合作伙伴。

事实上,这也是近年来很多金融科技公司们着力破局的方向,通过不断优化技术能力以提升小微金融服务的精度、深度和广度,同时还要努力实现降本、提额、增效等多重目标。从中壬蓝莓公布的数据来看,目前已有100+金融机构相继进入,也有不少金融机构与中壬蓝莓以“获客+风控”为目的,达成深度合作,可以预见,后续还将会有越来越多的金融机构入驻,支持实体经济的有效融资需求。

本文来源:财经报道网