在做资产配置时,我们往往会先考虑大类资产之间的配置比例,例如股债二八偏债组合或五五均衡组合等。

然后我们还需要在大类资产内部做进一步的划分。例如不同行业、风格的仓位,长短久期债券的搭配,不同国家和地区资产的组合等等。

资产配置的核心,是基于自己的投资目标和风险承受能力,用各种低相关的资产构建一个多元化的投资组合。

下面,我们就从相关性切入,和大家说说把低相关的资产组合在一起,将产生怎样的结果。

?什么是相关性?

相关性,是数据分析中较为常见的研究变量关系的方法之一。简单来说,相关性指的就是两个变量之间的关联程度,可以用相关系数来衡量。

这个定义里包括了两个维度,一是强弱,二是方向。也就是说,只要知道两个变量之间的相关系数,我们就能了解它们之间相互影响的强弱,也能知道这种影响的方向。

例如,摄入的卡路里和体重之间就有相关性。在其他条件不变的情况下,卡路里摄入得越多,体重也会随之增长,此长彼长,这就是正相关。

又如,冬天的天气温度与空调电费也有相关性,温度越低,电费就越高,此消彼长,这就是负相关。

相关系数的绝对值越接近1,则说明相关性越强;相关系数的绝对值越接近0,则说明相关性越弱。

一般来说,相关系数的绝对值可以按照如下区间进行划分:0.8-1.0是极强相关,0.6-0.8是强相关,0.4-0.6是中等程度相关,0.2-0.4是低相关,0-0.2则是极低相关或不相关。

?金融资产之间的相关性

上一期文章,我们和大家介绍了资产配置中常见的三大类金融资产——现金、股票和债券,那么它们之间的相关性如何?

我们以沪深300指数代表股票,中债-新综合全价指数代表债券,万得货币市场基金指数代表现金资产。

截至2023年6月30日,近10年来现金及现金等价物的波动非常小,与债券和股票的相关性都很低;而股票和债券之间的相关系数为-0.0895,呈微弱的负相关。

市场上做股债配置的基金产品,通常就是利用股债之间这种长期低相关的特性,力争分散风险、降低波动,获得稳健收益。

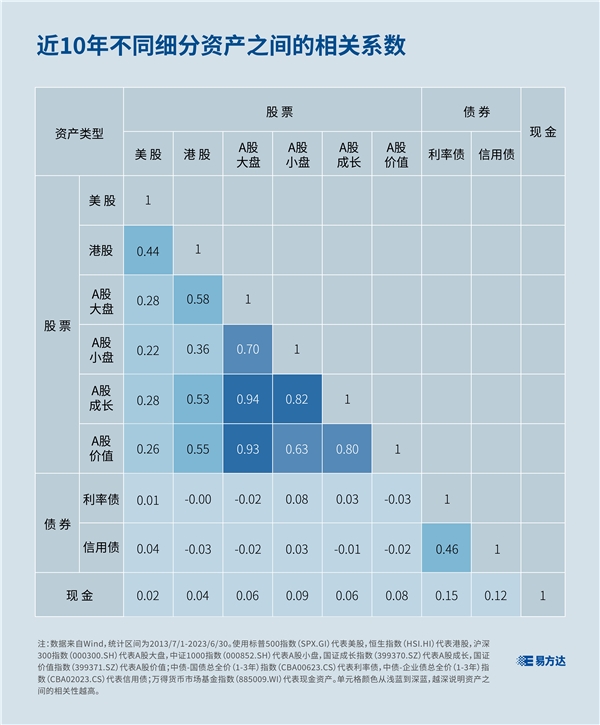

大类资产还可以进一步细分。如股票可以按照市值和风格分成大/中/小盘、成长/价值等,也可以按国别地域分成美股、港股、A股等;债券可以分为利率债、信用债等等。这些细分资产之间的相关性如何呢?

我们同样使用近10年的历史数据进行了测算,从A股内部细分类别来看,两两之间相关性都较高,例如大盘和小盘相关系数达0.7,成长和价值相关系数达0.8。

上述结果说明,如果仅在A股不同市值、风格的股票中做配置,风险分散的效果可能较为有限。

由于不同国家和地区的经济环境存在差异,不同市场股票资产的相关性会 低一些,如港股和A股之间的相关系数大约在0.5左右,美股和A股的相关系数基本都在0.2-0.3左右。

因此,全球配置可以帮助投资者在更广泛的范围内分散风险,降低单一市场的影响。

有兴趣的朋友,可以通过下表查看任意两种跨资产类别的细分资产之间的相关性。

?不同比例股债组合的表现

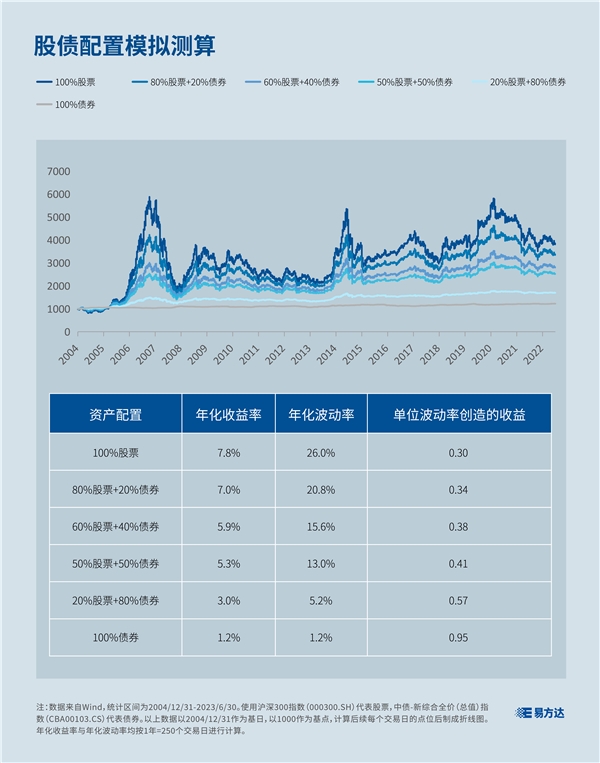

我们用沪深300指数代表股票,中债-新综合全价指数代表债券,模拟在2004年12月31日-2023年6月30日期间,股债配比分别为20/80、50/50、60/40、80/20四个组合的表现。

从下图可以看到,仅持有股票的收益固然最高,但其波动也是最大的,因此结合来看,单位波动率创造的收益反而最低。

而在组合中加入债券后,随着债券比重的不断提高,年化收益虽然有所降低,但由于波动下降的幅度更大,因此创造了更优的风险收益比。

例如,加入20%的债券后,组合年化收益仍能达到7%,但波动率则从26%下降到了约21%。

继续将提高债券比例到组合的一半,这个股债五五均衡组合的年化收益下降至约5%,但波动率大幅下降至13%,刚好是仅持有股票时年化波动率的一半。

除了固定比例的资产配置方法,很多专业机构还会使用均值-方差模型、风险平价模型等较为复杂的方法,确定中长期的战略资产配置比例。

本文来源:财经报道网